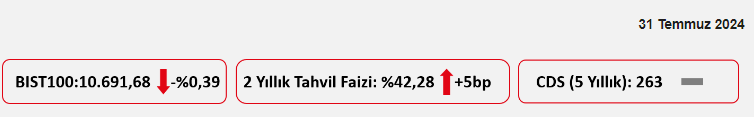

Ziraat Yatırım: Endekste kapanış 10.692’den gerçekleşti

Ziraat Yatırım'ın verilerine göre, yeşil ok olumluyu kırmızı ok olumsuzu gösteriyor.

İşlem hacminin 90,3 milyar TL'yi gösterdiği ortamda Banka, Sigorta ve GYO endeksleri sırasıyla yüzde 2,6, yüzde 2,5 ve yüzde 1,9 oranlarında geri çekildinin aktarıldığı açıklamada şu ifadelere yer verildi:

''İşlem hacminin 90,3 milyar TL'yi gösterdiği ortamda Banka, Sigorta ve GYO endeksleri sırasıyla yüzde 2,6, yüzde 2,5 ve yüzde 1,9 oranlarında geri çekildi. Toplam 53 hissenin negatif bölgede günü sonlandırdığı BİST-100'de BIMAS, AEFES ve CCOLA olumlu ayrışırken, AKBNK, GARAN ve SAHOL endekse en negatif etki eden hisseler olarak sıralandı. ABD'de Conference Board Tüketici Güven Endeksi ve JOLTS iş ilanları verileri beklentilerin üzerinde gerçekleşti. Güven endeksi temmuz ayında 2,5 puan artışla 100,3 seviyesinde gerçekleşirken, açık iş ilanları her ne kadar beklentileri aşsa da haziran ayında 8 milyon 184 bine geriledi. Hisse senetlerinde ise genel olarak satışlar hakimdi. Nasdaq yüzde 1,3, S&P yüzde 0,5 çekilirken, Dow Jones yüzde 0,5 ile yataydı. Diğer taraftan, Avrupa piyasaları ise İngiltere hariç dün yeşil bölgedeydi. Euro Stoxx 50 endeksi yüzde 0,5 yükseldi. Ek olarak, dün Microsoft'un bilançosu beklentilere paralel açıklansa da Azure bulut bilişimin gelir artış hızının hayal kırıklığı yaratması hissede baskı oluşturdu. Bugüne baktığımızda ABD vadelileri Dow Jones hariç alıcılı. Japonya Merkez Bankası'nın faiz kararı (politika faizini yüzde 0-yüzde 0,1 bandından yüzde 0,25'e yükseltti) ve tahvil alımını azaltma planını açıklaması sonrası Nikkei yatay. Japonya hariç Asya Pasifik MSCI endeksi ise yüzde 1'e yakın artıda. Bu sabah BİST-100'ün, 2. çeyrek finansallarını açıklayan Garanti Bankası ve Yapı Kredinin da etkisiyle, hafif alıcılı bir görüntüyle başlamasını bekliyoruz. Dün BİST-30 vadelisi akşam seansında 12.045'lerde yatay seyrederken, İsrail'in Lübnan'ın başkenti Beyrut'u vurduğu haberleri sonrasında 11.980 seviyesine kadar geri çekildi. Gün sonu kapanışı ise 12.029'dan oldu. Jeopolitik risklerin artmasıyla Ons Altın yüzde 1'in üzerinde yükseliş kaydetti. Bu sabah da jeopolitik risklerin devam edebileceğine yönelik haber akışıyla değerli maden ve Brent petrol yükselişte. Veri gündemine baktığımızda, ABD tarafında bugün Fed kararı piyasaların gündeminde olacak. Beklenti faiz aralığının sabit kalacağı yönünde. Karar sonrası, Başkan Powell'ın basın toplantısı ise TSİ 21:30'da gerçekleşecek. ABD'de ayrıca ADP Özel Sektör İstihdam verisi ile bekleyen konut satışları verileri izlenecek. Avrupa tarafında Euro Bölgesi temmuz ayı tüketici enflasyonu verileri TSİ 12:00'de açıklanacak. Yurtiçinde dış ticaret dengesi takip edilecek. Ayrıca, Otokar'ın ikinci çeyrek bilançoları seans kapanışından sonra açıklanacak. Son olarak ABD'de Meta Platforms'un bilançosu piyasalar kapandıktan sonra izlenecek.

''ABD tarafında, istihdam piyasası verilerinden, haziran ayı JOLTS açılan iş sayısı verisi, 8,23 milyondan 8,18 milyon seviyesine gerileyerek beklentilerden (8 milyon) daha sınırlı düşüş kaydetti ve firmaların iş gücü talebinin kısmi yavaşladığına işaret etti.

''Ayrıca ABD'de tüketici güveni göstergelerinden temmuz ayına ilişkin Conference Board tüketici güveni endeksi verisi, hafif düşüş beklentilerine karşın 97,8 seviyesinden 100,3 seviyesine yükseldi. Detaylara bakıldığında, temmuz ayında tüketicilerin mevcut iş ve iş gücü piyasası koşullarına ilişkin değerlendirmelerini yansıtan cari koşullar endeksi, 135,3 seviyesinden 133,6 seviyesine gerilerken, geleceğe yönelik kısa dönemli değerlendirmelerini yansıtan beklentiler endeksi ise 72,8 seviyesinden 78,2 seviyesine yükselmekle birlikte, gelecek bir yıllık döneme ilişkin resesyona işaret eden eşik seviye olan 80'in altındaki seyrini altıncı ayda sürdürdü.

''Avrupa tarafında ise, Almanya'da ve Euro Bölgesi'nde yılın ikinci çeyreğine ilişkin GSYH büyüme öncü verileri takip edildi.

''Buna göre Almanya ekonomisi, çeyreklik bazda bu yılın ilk çeyreğinde yüzde 0,2 oranında büyümenin ardından bu yılın ikinci çeyreğinde sürpriz bir şekilde yüzde 0,1 oranında daralma kaydetti, beklentiler ise çeyreklik bazda yüzde 0,1 oranında büyüme sergilemesi yönündeydi. Yıllık bazda ise ülke ekonomisi bir önceki çeyreğe benzer şekilde yüzde 0,1 oranında daraldı, beklentiler ise yıllık bazda durağan (%0) seyretmesi yönündeydi.

''Euro Bölgesi ekonomisi bu yılın ikinci çeyreğinde çeyreklik bazda ilk çeyreğe benzer şekilde yüzde 0,3 oranında büyüme kaydederek 2022'nin üçüncü çeyreğinden bu yana en güçlü büyümeye işaret etmeyi sürdürdü, beklentiler ise çeyreklik bazda yüzde 0,2 oranında büyümesi yönündeydi. Yılık bazda ise büyüme hızı yüzde 0,5'ten yüzde 0,6 seviyesine hafif yükseldi, beklentiler ise %0,5 oranında büyüme yönündeydi.

''Ayrıca ECB'nin para politikasına yön verecek olan verilerden Almanya'da temmuz ayına ilişkin öncü TÜFE verileri açıklandı. Almanya'da manşet TÜFE'nin aylık bazda artış hızı temmuzda beklentilerle uyumlu olarak yüzde 0,1 seviyesinde yüzde 0,3 seviyesine yükselerek son üç ayın en yüksek seviyesinde kaydedilirken, yıllık bazda ise yüzde 2,2'den yüzde 2,3 seviyesine hafif yükseldi. Ayrıca Almanya'da yıllık bazda çekirdek TÜFE ise temmuz ayında bir önceki aya benzer şekilde yüzde 2,9 seviyesinde gerçekleşti ve böylece Şubat 2022'den bu yana en düşük seviyedeki seyrini sürdürdü.

''Diğer yandan, Euro Bölgesi'nde temmuz ayına ilişkin tüketici güveni nihai verisi, öncü veriyle uyumlu olarak -13 seviyesinde gerçekleşerek Şubat 2022'den bu yana en yüksek seviyelerdeki seyrini sürdürmekle birlikte, negatif bölgedeki zayıf seyri devam etti.

''Yurt içinde ise, TÜİK tarafından yayımlanan ekonomik güven endeksi, aylık bazda haziranda yüzde 2,5 oranında düşüşün ardından temmuzda yüzde 1,5 oranında gerilemeyle düşüşünü dördüncü aya taşıyarak 95,8 seviyesinden 94,4 seviyesine geriledi ve son on bir ayın en düşük seviyesinde kaydedildi, böylece 100 iyimserlik eşik seviyesinin altındaki seyrini dördüncü ayda sürdürdü.

''Yurt dışında bugün veri takvimine bakıldığında, ABD tarafında, piyasaların odak noktasında, TSİ 21'de Fed'in faiz kararı ve TSİ 21.30'da Fed Başkanı Powell'ın konuşması olacak. Fed, haziran ayındaki toplantısında beklentilerle uyumlu olarak federal fonlama faiz aralığını yüzde 5,25 – yüzde 5,50 bandında sabit tutmuştu ve böylece üst üste yedi toplantıda faizleri değiştirmemişti, kararın oybirliğiyle alındığı görülmüştü. Ayrıca Fed, enflasyonun yüzde 2 hedefine sürdürülebilir şekilde ulaşıldığına dair daha fazla güvene sahip olana kadar faizleri düşürmenin uygun olmasının beklenmediğini yinelemişti. Ayrıca Fed'in yeni faiz patikası ve makroekonomik projeksiyonları da yayınlanmıştı. Bu kapsamda, 2024 yılında 25 baz puanlık faiz indirimi beklentisi oluşmuştu (mart ayında 75 puanlık faiz indirimi öngörülmüştü). Faizlerde 2025 ve 2026 yıllarında ise 100'er baz puanlık indirimler olacağı öngörülmüştü (mart ayında 2025 ve 2026 yılları için 75 puanlık faiz indirimi öngörülmüştü). Böylece gelecek üç yılda toplam 225 baz puanlık faiz indirimi (mart ayında da aynı seviyede indirim öngörülmüştü) beklenmekteydi. Swap piyasasında ise piyasa oyuncuları tarafında Fed'in bu yıl temmuz ayında faizleri sabit tutmasına neredeyse kesin gözle bakılırken, ilk faiz indiriminin eylül ayı toplantısında yapılması olasılığı yüzde 99 seviyesinde neredeyse kesin olarak fiyatlanmakta. Fed'den bu yıl kasım ayında faiz indirim olasılığı yüzde 63 seviyesinde ve aralık ayında ise yüzde 87 seviyesinde bulunmakta.

''Ayrıca ABD'de istihdam piyasası verilerinden, temmuz ayı ADP özel sektör istihdam verisi TSİ 15.15'te izlenecek. Haziran ayında ADP özel sektör istihdam artışı, aylık bazda 157 bin kişi seviyesinden 150 bin kişi seviyesine yavaşlayarak son beş ayın en düşük seviyesinde kaydedilmişti, beklentiler ise 165 kişi seviyesine yükselmesi yönündeydi, bunun yanında bir önceki ayın verisi de 152 bin kişiden 157 bin kişi seviyesine yukarı yönlü revize edilmişti. Temmuzda ise ADP özel sektör istihdam artışının 150 binden 149 bin kişi seviyesine hafif yavaşlaması bekleniyor.

''Bunun yanında, ABD'de konut piyasası verilerinden, TSİ 16'da mayıs ayına ilişkin S&P/Case-Shiller Konut 20 Kent Fiyat Endeksi takip edilecek.

''Avrupa tarafında ise, ECB'nin para politikasına yön verecek olan verilerden TSİ 12'de Euro Bölgesi'nde temmuz ayına ilişkin öncü TÜFE verileri açıklanacak. Öncü verilere göre, temmuzda bölgede manşet TÜFE'nin aylık bazda yüzde 0,1 oranında düşüş sergilemesi ve yıllık bazda ise bir önceki aya benzer şekilde yüzde 2,5 seviyesinde gerçekleşmesi bekleniyor.

''Yurt içinde ise, TSİ 10'da TÜİK tarafından haziran ayı dış ticaret dengesi verisi yayımlanacak. Ticaret Bakanlığı tarafından yayımlanan haziran ayı geçici dış ticaret dengesi verisine göre, haziran ayında ihracat Bayram tatilinin etkisiyle aylık bazda yüzde 22,8 oranında düşüşle 24,1 milyar USD'den 18,6 milyar USD seviyesine gerilemişti. İthalat ise aylık bazda haziran ayında yüzde 18,2 oranında düşüşle 30,6 milyar USD'den 25 milyar USD seviyesine gerilemişti. Bu kapsamda, haziran ayında aylık bazda dış ticaret açığı ise yüzde 1 oranında düşüşle 6,5 milyar USD'den 6,4 milyar USD seviyesine gerilemişti ve böylece son beş ayın en düşük seviyesinde kaydedilmişti, 2023 yılında aylık ortalama dış ticaret açığı 8,9 milyar USD seviyesindeydi, aylık dış ticaret açığı rekor seviyeye ise 14,3 milyar USD ile geçen yıl ocak ayında ulaşmıştı.

''Ayrıca TSİ 10'da TÜİK tarafından haziran ayı hizmet üretici fiyat endeksi verisi yayımlanacak. Bunun yanında, TSİ 10'da Kültür ve Turizm Bakanlığı tarafından haziran ayına ilişkin gelen yabancı ziyaretçi sayısı istatistikleri yayımlanacak.

Şirket haberleri

''Arçelik (ARCLK, Negatif): 2024'ün 2. çeyrek finansallarına göre Arçelik'in ana ortaklık net dönem zararı 432mn TL olmuştur. 2023'ün aynı döneminde 1.607mn TL ana ortaklık net dönem karı kaydedilmişti. Operasyonel giderlerindeki yüksek artış şirketin zarara geçmesinin temel sebebi olmuştur. Şirket'in 2Ç2024 satış gelirleri bir önceki yılın aynı dönemine göre, Whirlpool birleşmesinin de tamamlanmasıyla, yüzde 23 artmış ve 101.584mn TL'yi göstermiştir. (Satın alma etkisi hariç yüzde 7,6 düşüş) 2. çeyrek satışlarının yüzde 32'sini oluşturan yurtiçi satışlar yüzde 1,1 oranında düşüş kaydederken, yurtdışı satışlar (çoğunlukla Avrupa'ya satışlardaki yüzde 70'lik yükseliş kaynaklı) yüzde 38,6 oranında yükselmiştir. Whirlpool etkisi hariç uluslararası satışlardaki gerileme yıllık yüzde 11,8 olarak bildirilmiştir. Satışların maliyeti ise yıllık yüzde 29,1 oranında yükseliş kaydetmiştir. Brüt kar yüzde 9,6 artışla 28.117mn TL olurken, zorlayıcı fiyatlama ortamı, yükselen hammadde maliyetleri ile üretim dönüşüm maliyetlerindeki artışın etkisiyle brüt kar marjı 3,4 puan gerilemeyle yüzde 27,7 olarak gerçekleşmiştir. Operasyonel giderler ise yüzde 36,6 artışla 27.308mn TL olmuştur. Diğer faaliyetlerden net giderler 699mn TL'yi göstermiştir (2Ç2023:501mn TL net gider). Bu gelişmeler neticesinde faaliyet karı yüzde 97,9 azalışla 109mn TL olurken, faaliyet karı marjı 6,1 puan düşüşle yüzde 0,1'i göstermiştir. 2Ç2024 FAVÖK'ü ise yüzde 43,7 azalışla 4.885mn TL seviyesinde hesaplanmaktadır. FAVÖK marjı ise 5,7 puan gerilemiş ve yüzde 4,8 olmuştur. Whirlpool işlemlerinin etkisiyle FAVÖK marjı yaklaşık 200 baz puan düşük gerçekleşmiştir. Özkaynak yöntemiyle değerlenen yatırımlardan 122mn TL (110mn TL'si şirketin Hindistan'daki iş ortaklığı VoltBek kaynaklı) zarar yazılmıştır. Finansman tarafında ise net giderler 4.208mn TL olmuştur. 1.786mn TL'lik parasal kazanç (2Ç2023 parasal kazanç 1.477mn TL idi) ve 746mn TL'lik vergi geliri sonrasında, ana ortaklık net dönem zararı 432mn TL'yi göstermiştir.

''2. çeyrek zararıyla beraber şirketin 6 aylık ana ortaklık net dönem zararı 4,1mn TL olmuştur (6A2023: 3.006mn TL ana ortaklık net dönem karı).

''Şirket 2024 yılına ilişkin beklentilerini Whirlpool işlemlerinin etkisinden dolayı revize etmiştir. Buna göre 2024 yılında uluslararası cironun yabancı para bazında yüzde 50 artması beklenmektedir (Önceki: yüzde 2). Diğer taraftan Türkiye cirosunun yatay kalması beklentisi ise değişmemiştir. Önceden yüzde 8 seviyesinde gerçekleşmesi FAVÖK marjı beklentisi ile yüzde 25'lik net işletme sermayesinin ciroya oranın beklentisi sırasıyla yüzde 6,5 ve yüzde 22 olarak güncellenmiştir. Yatırım harcamaları beklentisi de 300mn EUR seviyesinden 350mn EUR bandına yükseltilmiştir.

''Yapı Kredi Bankası (YKBNK, Nötr): Yapı Kredi Bankası'nın 2Ç2024'teki net dönem karı önceki çeyreğe göre yüzde 31,1 oranında azalarak 7.103mn TL'ye gerilemiş ve piyasa beklentisi olan 6.981mn TL ve bizim beklentimiz olan 6.928mn TL'ye yakın gerçekleşmiştir. Banka'nın yıllık olarak karı ise yüzde 38,1 oranında düşmüştür.

''Yapı Kredi Bankası'nın net faiz gelirleri çeyreksel bazda yüzde 24,8 oranında düşerek 17milyar TL'ye gerilerken, net ücret ve komisyon gelirleri yüzde 16,6 oranında artmış ve 18,1milyar TL olmuştur. Diğer yandan, ticari zarar 10,3milyar TL'den 16,1milyar TL'ye yükselmiştir. Banka'nın diğer faaliyet gelirleri yüzde 7,1 oranında gerileyerek 8,2milyar TL olurken, karşılık giderleri yüzde 54,0 oranında azalarak 5,6milyar TL'ye düşmüştür. Operasyonel giderler ise yüzde 7 oranında yükselmiş ve 17,5milyar TL olarak gerçekleşmiştir. 2,9milyar TL iştirak geliri ve 52mn TL'lik vergi gideri sonrasında Banka'nın ikinci çeyrekteki net dönem karı 7,1milyar TL olmuştur. Yapı Kredi Bankası'nın özsermaye karlılığı yüzde 15,6 (Önceki çeyrek yüzde 22,9) olmuştur.

''İkinci çeyrek karı sonrasında Banka'nın 1Y2023'teki net dönem karı yıllık yüzde 27,8 oranında düşerek 17.405mn TL olmuştur.

''Banka 2024 yıl sonu beklentilerinde bazı revizyonlar yapmıştır. Buna göre, TL kredi büyümesi reel büyüme olarak korunurken, YP kredilerdeki büyüme beklentisi çift haneli büyüme olarak (Önceki: Düşük tek haneli büyüme) güncellenmiştir. Net faiz marjı yaklaşık yüzde 2(yıl sonu:>yüzde 4,5) olarak belirlenmiştir. (Önceki >yüzde 4,5) Diğer yandan, komisyon büyümesi ">80"'den "> yüzde 100"e revize edilirken, gider büyümesi "

''Aksa Akrilik (AKSA, Nötr): Şirket'in üretim tesislerinin çevresinde yer alan genişleme alanları değerlendirildiğinde, gelecekteki potansiyel büyüme ihtiyaçları dikkate alınarak, Akkim Kimya San. ve Tic.A.Ş.'nin maliki ve hissedarı bulunduğu Yalova'daki taşınmazın mülkiyet hakları ve hisselerinin tamamının 70mn TL bedelle, Akkim Kimya San. ve Tic. A.Ş.'nin maliki ve hissedarı bulunduğu Yalova'daki Sanayi Tesisi ve arsası niteliğindeki taşınmazdaki mülkiyet hakları ve hisselerinin tamamının 508,2mn TL bedelle satın alınmasına karar verilmiştir.

''Garanti Bankası (GARAN, Pozitif): Garanti Bankası'nın 2Ç2024'deki net dönem karı çeyreksel bazda hafif artarak 22.522mn TL'ye çıkmıştır. Piyasanın kar beklentisi 19.362mn TL iken, bizim kar beklentimiz 18.475mn TL idi. Net faiz gelirleri beklentimizin üzerinde gelirken, ticari zarar ve karşılık giderleri tahminimizden daha düşük gerçekleşmiştir. Öte yandan Banka'nın net dönem karı yıllık olarak yüzde 21,9 oranında artmıştır.

''CW Enerji (CWENE, Nötr): Şirket ile yurt içerisinde yerleşik bir müşterisi arasında, arazi tipi güneş enerjisi santrali kurulumu gerçekleştirmek amacıyla KDV hariç 20,8mn USD tutarında sözleşme imzalanmıştır.

''Yeo Teknoloji (YEOTK, Sınırlı Pozitif): Şirket, Yazıcı Demir Çelik ile proje geliştirme dahil anahtar teslimi güneş santrali kurulum hizmeti için 66mn USD + KDV tutarında sözleşme imzaladı.

Diğer şirket haberleri

''Anadolu Sigorta (ANSGR): Şirket'in 2Ç2024'teki konsolide olmayan net dönem karı yıllık bazda yüzde 15,1, çeyreksel bazda yüzde 10,3 oranında azalarak 2.571mn TL'ye gerilemiştir. Beklenti Şirket'in bu çeyrekte 2.211mn TL kar elde etmesi yönündeydi. Şirket 2Ç2024'te 192mn TL teknik zarar açıklamıştır. (1Ç2024: 31mn TL zarar). Şirket bu çeyrekte 3.734mn TL net yatırım geliri yazmıştır. Diğer faaliyetlerden 262mn TL gider yazılmıştır. 710mn TL'lik vergi gideri sonrasında Şirket'in net dönem karı 2.571mn TL olmuştur. Son olarak, ikinci çeyrek karı sonrasında Şirket'in 6A2024'teki net dönem karı yıllık yüzde 87 oranında artarak 5.438mn TL'ye çıkmıştır.

''CVK Maden (CVKMD): Şirket'e ait Balıkesir ili, Sarıalan mevkiindeki altın maden sahasında gerçekleştirilmesi planlanan üretim faaliyetlerine yönelik olarak otomasyon ve saha elektrik kurulum işinin tüm malzeme ve montajlarının tedariki ve anahtar teslim olarak tamamlanması konusunda yurt içinde yerleşik bir şirket ile anlaşma sağlanmıştır. Siparişin toplam bedeli vergiler hariç 1,4mn EUR'dur.

''GSD Holding (GSDHO): Şirket'in bağlı ortaklığı GSD Shipping B.V. bünyesinde yer alan Malta'da yerleşik Neco Maritime Limited ile Japonya'da yerleşik Itochu Corporation şirketinin garantör olduğu bağlı ortaklığı Laurel World Maritime S.A. arasında, 2028 yılında teslim edilmek üzere Japon NSY grubu bünyesinde inşa edilecek 64.000 DWT taşıma kapasitesine sahip bir adet kuru yük gemisi alım sözleşmesi imzalanmıştır.

''Panelsan Çatı Cephe (PNLSN): Şirket tarafından, Kazakistan Cumhuriyeti'nde kurulmuş olan, Panelsan'ın yüzde 100 bağlı ortaklığı Panelsan KZ Şirketi'nin yine Kazakistan Cumhuriyeti'ndeki YDA-Panelsan LLP şirketine yüzde 49 oranında ortak olmasına ilişkin görüşmelerin başlatılmasına karar verilmiştir.

''Pasifik Eurosia Lojistik (PASEU): Şirket tarafından, yüzde 51 hissesi Pasifik Eurasia Lojistik Dış Tic. A.Ş.' ye, yüzde 49 hissesi Iron Silk Road Demiryolu İşletmeciliği'ne ait olmak üzere, Pasifik ISR Demiryolu Lojistik ve Tic. A.Ş kurularak tescili ilan edilmiştir. Söz konusu ortaklık ile Çin'den Türkiye ve devamında Avrupa varışlı yükler ile Avrupa'dan Türkiye ve Çin varışlı yüklerin taşınmasının, Şirket lojistik faaliyetlerinin genişletilmesinin, daha rekabetçi fiyatlama imkanına ulaşılarak yeni müşteriler kazanılmasının, Çin içerisindeki operasyonların daha efektif bir şekilde yapılmasının ve bu sayede iş hacmi, hasılat ve karlılığın artırılmasının hedeflendiği açıklanmıştır. Iron Silk Road Demiryolu İşletmeciliği yaklaşık 8 yıldır orta koridor üzerinde lojistik faaliyetleri devam eden bir şirket olup, Çin'de lojistik alanında muhtelif anlaşmaları bulunmaktadır.''

Hibya Haber Ajansı