Şahinliğin dozunu bekleme modu

Yatırımcılar Fed'in bu haftaki politika toplantısının ardından faiz oranı görünümü hakkında ne söyleyeceğini merak ederken, ABD borsaları dün günü yükselişle kapandı; Tesla ve Apple'ın keskin kazanımları bunda öncü oldu.

MSCI'nın Japonya dışındaki Asya-Pasifik hisselerini içeren en geniş endeksi %0,36 yükselişte ve art arda üçüncü ayda da neredeyse %1 artış kaydetmeye hazırlanıyor. Nikkei de Japonya'nın Pazartesi günü tatilden sonra yeniden açılmasıyla birlikte %1 arttı.

Euro Bölgesi'nin Nisan ayı enflasyon rakamlarının başını çektiği, veri ağırlıklı bir günde, yendeki değer kaybı nedeniyle dalgalı bir başlangıç yapan aksiyon dolu bir haftada Avrupa'yı bekliyor. Yapacaklar mı yapmayacaklar mı tartışması, Japon yetkililerin şüpheli müdahalesiyle yen 34 yılın en düşük seviyelerinden aşağı çektikten bir gün sonra yaptılar mı yapmadılar konusuna taşındı.

Avrupa'da enflasyon endişe yok; Nisan ayı enflasyonunun %2,4 seviyesinde sabit kalması bekleniyor. Piyasalar şu anda Fed'in daha fazla şahin söyleme dönüşüp dönüşmeyeceğini görmek için nefesini tutarak bekleyecek, bu da ABD dolarını destekleyecek.

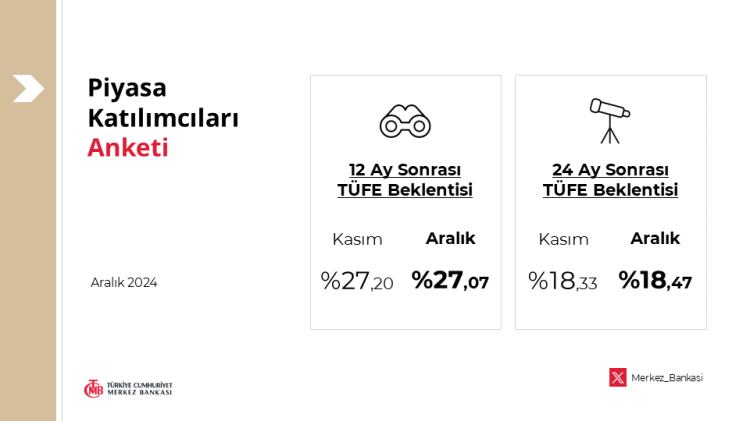

CME FedWatch Tool, piyasaların Eylül ayında faiz indirimi olasılığını %57 olarak fiyatlamasıyla yatırımcıların, beklenenden daha sıcak enflasyon raporlarının ardından bu yıl ABD faiz indirimlerinin zamanlaması ve büyüklüğüne ilişkin beklentilerini sürekli olarak geri çevirmek zorunda kaldığını gösterdi. Yatırımcılar şu anda 2024'te 35 baz puanlık indirim fiyatlıyor; bu, yılın başında fiyatlanan 150 baz puanlık gevşemenin oldukça altında. Buna karşılık, Avrupa Merkez Bankası'nın bu yılki 67 baz puanlık faiz indirimini fiyatlıyor.

BNP Paribas verilerine göre ise, ABD’de 2024 için kesinti yapılmaması senaryosu ihtimali bir ay önceki %20'den %31'e çıktı. 2025'te ilk 25 baz puanlık faiz artırımının gerçekleşme ihtimali yüzde 22. Fiyatlamadaki artış yatırımcıların güçlü büyüme ve kalıcı enflasyon ortamında karşılaştıkları belirsizliği yansıtmakta.

Buna rağmen SOFR (Teminatlı Gecelik Finansman Faiz Oranı, ABD Hazine tahvilleri tarafından teminat altına alınan para piyasalarından gecelik borçlanmanın maliyetini ölçer. Dolar cinsinden türev ve kredilerin fiyatlandırılmasında kullanılan gösterge orandır.) 2024 yılı için yaklaşık 30 baz puanlık gevşemeyi fiyatladı. Fed politikasında bir değişikliği fiyatlandırmak için çok yüksek bir eşik var ve piyasanın faiz indirimlerinden vazgeçip fiyat artışlarına geçebilmesi için ABD verilerinin çok daha iyiye gitmesi gerekiyor.

ABD faiz oranlarına ilişkin değişen beklentiler Hazine getirilerini ve doları yükselterek döviz piyasasına hakim oldu. Dolar, döviz sepeti karşısında pek değişmeyerek 105,73'te kaldı. Endeks Nisan ayında %1'in, yıl genelinde ise %4'ün üzerinde artış gösterdi.

Petrol fiyatları, Kahire'de İsrail-Hamas ateşkes görüşmelerinin Orta Doğu'da çatışmanın genişleyeceği yönündeki piyasa korkularını gidermeye yardımcı olmasının ardından bu sabah hafif düşüş yaşarken, ABD faiz oranlarının görünümüne ilişkin endişeler piyasa üzerinde baskı yarattı.

Brent ham vadeli işlemleri %0,11 düşüşle varil başına 88,30 dolara ve ABD Batı Teksas Orta vadeli ham petrol vadeli işlemleri %0,16 düşüşle varil başına 82,50 dolara geriledi. Her iki göstergenin de ön ay kontratları Pazartesi günü %1'den fazla kayıp yaşadı.

Manşet haberleri

İslam Kalkınma Bankasının (İKB) 50. yıl dönümü dolayısıyla Riyad'da düzenlenen İKB Yıllık Toplantıları kapsamında "Guvernörler Diyaloğu-Türkiye" oturumu düzenlendi. Türkiye'nin kamu borç stokunun milli gelire oranının yüzde 29,5 ile gelişmekte olan piyasaların ortalamasının yarısından daha az olduğunu dile getiren Şimşek, mali disiplinin de Türkiye'nin Orta Vadeli Programı'nın temel bileşenlerinden olduğunu vurguladı.

Hazine ve Maliye Bakanlığı, işlenmiş altın, gümüş alım-satımı ve imali ile iştigal eden mükellefler dışında enflasyon düzelmesi uygulamasının, 2024 yılı birinci geçici vergi dönemlerinde uygulanmamasına karar verdi.

ABD Hazine Bakanlığı, bu yılın ikinci çeyreğine ilişkin borçlanma tahminini 243 milyar dolara çıkardı. Bakanlık, bu yılın nisan-haziran ve temmuz-eylül dönemlerine ilişkin borçlanma tahminlerini açıkladı. Hazinenin Ocak-Mart döneminde 748 milyar dolar borçlandığı belirtilen açıklamada, söz konusu çeyrek sonunda nakit dengesinin 775 milyar dolar olduğu bilgisi paylaşıldı.

Bank of America (BofA), önümüzdeki hafta hisse senetleri için risklerin pozitif olduğu iyi haberler görüyor: Stratejist Ohsung Kwon Pazartesi günkü notunda, "Ekonomistlerimiz herhangi bir stagflasyon belirtisi görmüyor ve imalatta toparlanmanın devam etmesini ve güçlü istihdam büyümesini bekliyor; bu da hisse senetleri için olumlu olmalı" dedi.

Hollanda Merkez Bankası Başkanı Klaas Knot yaptığı açıklamada, Euro bölgesi enflasyonunun %2'ye doğru düştüğünü ve jeopolitik stresin sadece ılımlı riskler oluşturduğunu ancak Avrupa Merkez Bankası'nın (ECB) Haziran ayındaki ilk adımın ötesinde faiz oranlarını düşürme konusunda hala dikkatli olması gerektiğini söyledi. "Haziran sonrası için şunu söyleyebilirim: belirli bir zaman patikası için önceden taahhüt yok" dedi.

Uluslararası Para Fonu (IMF), bölgenin en büyük iki ekonomisi için daha pozitif bir görünümü yansıtarak ve Çin için görünümünde olası bir yukarı yönlü revizyonu işaret ederek, bu yıl Asya için büyüme tahminini artırdı. Çin'le ilgili olarak IMF, ilk çeyrek büyümesinin güçlü ihracat ve imalat talebiyle beklenenden daha güçlü geldiğini ve bunun bir başka yukarı yönlü revizyona neden olabileceğini söyledi.

Goldman Sachs, Brent ham petrolünün fiyatının Aralık ayına kadar varil başına 84 ABD dolarına "gerilemesini" beklediğini açıkladı.

Yatırım bankası, yine de cazip dalgalanma getirisi perspektifinden ve jeopolitik arz şoklarına karşı bir hedge olarak uzun petrol pozisyonlarında hala değer gördüğünü belirtiyor.

Kaynak: A1 Capital

Hibya Haber Ajansı