Sabah stratejisi

Dün 9.246 – 9.397 arasında hareket eden BIST100 günü 9.312 seviyesinden %0,35 oranında geri çekilmeyle tamamladı. Endekste 60 hisse günü ekside sonlandırdı. Puan bazlı endekse en olumsuz etki eden hisseler olarak TUPRS, TCELL ve EREGL öne çıkarken; BIMAS, KONTR ve VESTL ise puan bazlı endekste en fazla katkı yapan hisseler oldu. Endeks bazında bakıldığında, Bankacılık (XBANK) %0,46 oranında artarken, Sınai (XUSIN) %1,11 oranında düşüş kaydetti. BIST100'ün bugüne ise yatay bir görüntüyle başlamasını bekliyoruz. Diğer taraftan, bugün TCMB faiz kararını açıklayacak. Yeni Başkan Fatih Karahan başkanlığındaki ilk toplantıda beklenti politika faizinin %45'te sabit tutulması yönünde. Yurtdışında ise dün karışık bir görünümle günü tamamlayan ABD piyasalarının kapanışının ardından gündemde Nvidia'nın finansal sonuçları takip edildi. Şirket, 22,1milyar USD gelir (beklenti: 20,4milyar USD) ve 5,16 USD hisse başı kar (beklenti: 4,63 USD) açıkladı. Bu sabah yurtdışı piyasalardaki fiyatlamalara bakıldığında, ABD vadelileri Nvidia'nın beklentilerin üzerinde gelen finansal sonuçlarının pozitif etkisiyle alıcılı seyrederken, Japonya Hariç MSCI Asya Pasifik endeksi de %0,4 civarında artıda seyrediyor. Yurtdışında bugün ABD haftalık işsizlik maaşı başvuruları öne çıkıyor. Ayrıca Avrupa'da ve ABD'de imalat PMI verileri takip edilecek. Ek olarak Avrupa bölgesinin Ocak ayı TÜFE'si izlenecek. Yurtiçinde ise TCMB faiz kararı dışında; BDDK'nin ve TCMB'nin açıkladığı haftalık veriler takip edilecek.

ABD'de Mortgage Bankacıları Birliği verilerine göre, ipotekli konut başvuruları sayısı 16 Şubat haftasında %10,6 düşüş kaydetti ve böylece son 10 ayın en sert düşüşünü sergiledi. Bunun yanında, 30 yıl vadeli mortgage faiz oranı ise haftalık bazda 19 baz puanlık artışla %6,87'den %7,06 seviyesine yükseldi. Mortgage faizlerindeki yükselişte, özellikle ABD'de iş gücü piyasasının güçlü seyrini sürdürmesinin yanında, ocak ayında beklentilerin üzerinde gelen TÜFE ve ÜFE verilerinin ardından yatırımcılar tarafında Fed'in yakın vadede faiz indirimi olasılığının zayıflaması etkili oldu.

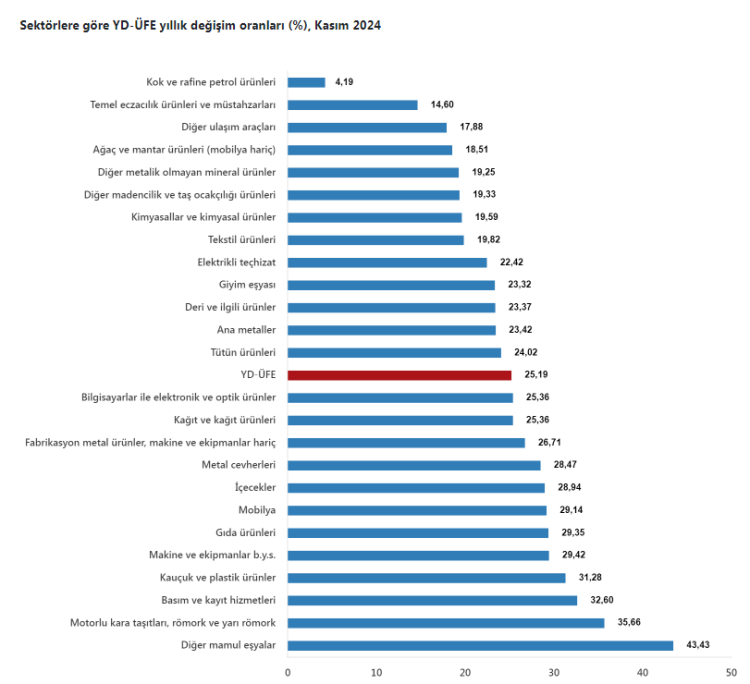

Yurt içinde ise, TÜİK tarafından yayınlanan aralık ayı tarımsal girdi fiyat endeksinin artış hızı, %1,44'ten %2,62'ye hızlanarak son üç ayın en yüksek seviyesinde kaydedilirken, yıllık ise %38,82'den %41,43 seviyesine yükseldi ve böylece son dokuz ayın en yüksek seviyesinde gerçekleşti. Detaylara bakıldığında, aylık bazda aralıkta en yüksek artış görülen kalem, hayvan yemi (%5,21 artış) olurken, düşüş görülen kalemler ise enerji ve yağlar (%2,26 düşüş) ve gübre ve toprak geliştiriciler (%0,74 düşüş) oldu.

Ayrıca TÜİK tarafından şubat ayı tüketici güven endeksi verisi yayınlandı. Mevsim etkilerinden arındırılmış tüketici güven endeksi, aylık bazda beş aylık aralıksız artışın ardından şubat ayında %1,3 oranında düşüşle 80,4'ten 79,3 seviyesine gerileyerek kısmi zayıflama kaydetti.

Detaylara bakıldığında, şubat ayında aylık bazda mevcut dönemde hanenin maddi durumu endeksi %0,1 oranında gerilerken, gelecek 12 aylık dönemde hanenin maddi durum beklentisi endeksi ise %1,6 oranında geriledi. Gelecek 12 aylık dönemde dayanıklı tüketim mallarına harcama yapma düşüncesi endeksi ise %0,3 oranında düşüş sergiledi. Bunun yanında, tüketicilerin gelecek dönemdeki ekonomik görünüme yönelik değerlendirmelerini yansıtan gelecek 12 aylık dönemde genel ekonomik durum beklentisi endeksi ise beş aylık artışın ardından %3,4 oranında düşüş kaydederek en sert gerileyen alt endeks oldu.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan şubat ayı S&P Global imalat ve hizmet sektörleri öncü PMI verileri TSİ 17.45'te takip edilecek.

Ayrıca ABD'de istihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi TSİ 16.30'da izlenecek.

Bunun yanında, ABD'de konut piyasası verilerinden, ocak ayına ilişkin ikinci el konut satışları verisi TSİ 18'de takip edilecek.

Avrupa tarafında ise, piyasaların odak noktasında, TSİ 15.30'da ECB'in ocak ayı toplantısına ilişkin tutanaklar olacak. ECB son toplantısında, faizleri beklentilerle uyumlu olarak sabit tutarak son üç toplantıda faizleri değiştirmemişti, bunun yanında faiz indirimlerinin halen uzak olabileceğine işaret eden ifadeleri korumuştu. Buna göre ECB, temel refinansman faiz oranını %4,50'de, marjinal borç verme faiz oranını %4,75'te ve mevduat imkanı faiz oranını ise %4 seviyesinde sabit bırakmıştı. Karar metninde, faizlerin mevcut seviyelerde yeterince uzun süre tutulmasının tüketici fiyatlarının kontrol altına alınmasına önemli katkı sağlayacağı kaydedilmişti. Ayrıca ECB, pandemi döneminde uygulamaya aldığı Pandemi Acil Varlık Alım Programı'nın (PEPP) 2024 yılının sonuna kadar sürdürüleceğini belirtmişti. ECB Başkanı Lagarde ise, toplantının ardından yaptığı açıklamada, bölgede enflasyonun yılın geri kalanında aşağı geleceğini, ancak enflasyon baskısının ücretler tarafında devam ettiğini ve jeopolitik gerilimlerin enflasyon için yukarı yönlü risk taşıdığını söylemişti. Bunun yanında Lagarde, dezenflasyon sürecinde daha fazla yol almaları gerektiğini, faiz indirim tartışmaları için erken olduğunu, faiz indirim zamanı için yaz aylarına işaret eden söylemlerinin arkasında olduğunu ve karar verirken verilere baktıklarını vurgulamıştı. ECB'nin bugün yayınlanacak toplantı tutanaklarında ise gelecek dönemde para politikasının seyrine yönelik daha fazla ipucu aranacak.

Bunun yanında, ECB'nin para politikasına yön verecek olan enflasyon verilerinden, Euro Bölgesi'nde ocak ayı nihai TÜFE verileri TSİ 13'te takip edilecek. Bölgede manşet TÜFE aylık bazda aralıkta %0,2 oranında artışın ardından ocakta beklentilerle uyumlu olarak %0,4 oranında düşüş sergilemişti, yıllık bazda ise %2,9'dan %2,8 seviyesine hafif gerilemişti. Manşet TÜFE'de aylık bazdaki düşüşte, enerji dışı sanayi ürünleri fiyatlarındaki belirgin düşüş etkili olmuşu. Bölgede çekirdek TÜFE ise, aylık bazda aralıkta %0,5 oranında artışın ardından ocakta %0,9 oranında düşüş kaydetmişti, yıllık bazda ise %3,4'ten %3,3 seviyesine hafif gerilemişti ve böylece Mart 2022'den bu yana en düşük seviyelerdeki seyrini sürdürmüştü.

Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren şubat ayı HCOB imalat ve hizmet sektörleri öncü PMI verileri takip edilecek.

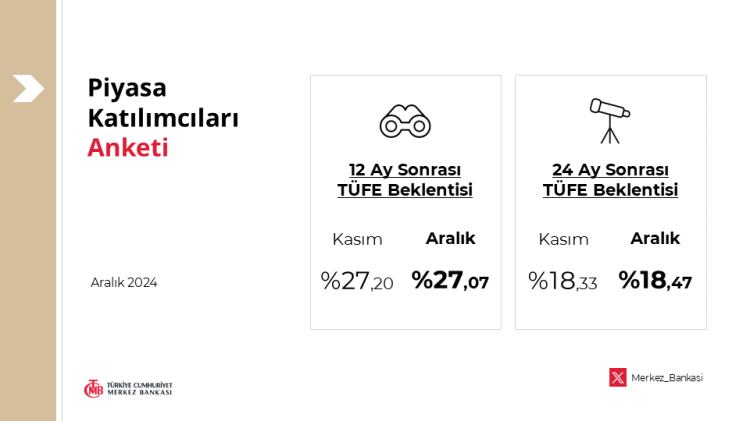

Yurt içinde ise, TSİ 14'te TCMB'nin PPK toplantısı izlenecek. TCMB, geçen ayki PPK toplantısında politika faizini beklentilerle uyumlu olarak 250 baz puanlık artışla %42,50'den %45 seviyesine yükseltmişti. Böylece son sekiz toplantıdaki toplam faiz artışı miktarı 36,5 yüzde puana ulaşmıştı. Karar metninde TCMB'nin, ''parasal sıkılaştırmanın gecikmeli etkileri de göz önünde bulundurularak, dezenflasyonun tesisi için gerekli parasal sıkılık düzeyine ulaşıldığının ve bu düzeyin gerektiği müddetçe sürdürüleceğinin'' ve ''politika faizinin mevcut seviyesinin aylık enflasyonun ana eğiliminde belirgin bir düşüş sağlanana ve enflasyon beklentileri öngörülen tahmin aralığına yakınsayana kadar sürdürüleceğinin değerlendirildiği'' vurgulanmıştı. Böylece TCMB, sıkılaştırma döngüsünü tamamlayarak politika faizinde zirve seviyeye ulaşıldığına işaret etmişti. Bunun yanında TCMB'nin, ''enflasyon görünümü üzerinde belirgin ve kalıcı riskler oluşması durumunda ise parasal sıkılığın gözden geçirileceğini'' belirterek, enflasyon görünümüne yönelik ciddi risklerin öne çıkması durumunda enflasyonla mücadele sürecinde olası ek parasal sıkılaştırma adımlarına yönelik de açık sinyal verdiği gözlenmişti. TCMB'nin bugünkü toplantısında politika faiz oranını %45 seviyesinde sabit tutması bekleniyor.

Şirket haberleri

ASELSAN (ASELS, Nötr): Şirket ile platform üreticisi bir müşterisi arasında; Avrupa Birliği üyesi bir ülkenin son kullanımına yönelik kara araçları faydalı yükleri ihracatı ile ilgili olarak, toplam bedeli 12Mn USD tutarında bir yurt dışı satış sözleşmesi imzalanmıştır.

Kontrolmatik Teknoloji (KONTR, Sınırlı Pozitif): Kontrolmatik grup şirketlerinden olan Progresiva Enerji Yatırımları Tic. enerji depolama projesini Tekirdağ'da hayata geçirecek. Türkiye'nin ilk GWh kapasitesine sahip enerji depolama tesisi olacak olan bu tesis ile birlikte yıllık 875 milyon kWh saat üretim kapasiteli bir Rüzgar Enerji Santrali de devreye alınacaktır.

Zorlu Enerji (ZOREN, Nötr): 29.09.2023 tarihli açıklamaya istinaden; sermayesinin %100'üne sahip olduğu bağlı ortaklığı Zorlu Yenilenebilir Enerji A.Ş.'nin bir kısım paylarının sermaye artırımı ve mevcut ortak pay satışı suretiyle halka arzı amacıyla İzahname onayı için SPK'ya başvurulmasına karar verilmiştir

Sektör haberleri

Mobilya: MOSFED Başkanı Güleç, iç piyasada satışların artmasının üreticiye ve mağazalara sağlayacağı katkıya işaret ederek, "Bu noktada kredi kartıyla taksit sayısının artırılması mobilya sektörümüzü rahatlatacak bir çözüm olarak durmaktadır" dedi. (Kaynak: AA)

Diğer şirket haberleri

CVK Maden İşletmeleri (CVKMD): Şirketin bağlı ortaklığı Hayri Ögelman Madencilik, yurt dışında yerleşik bir şirket ile "Maden Cevheri Satışı" konusunda anlaşmıştır. Siparişin toplam bedeli yaklaşık 59.8mn TL'dir.

Fuzul Gayrimenkul (FZLGY): Şirket, İstanbul ilinin Başakşehir İlçesindeki iki arsasını 160mn TL+KDV bedelle peşin olarak satmıştır.

Kuzey Boru (KBORU): Şirket toplam 54.5mn TL tutarında ve tamamı tahsil edilmiş olan "HDPE100 ve Koruge Boru" satış sözleşmeleri imzalamıştır.

Netaş Telekomünikasyon (NETAS): Şirket, TT Mobil İletişim'den mobil şebekesi dahilinde kullanılacak olan TT Mobil radyolink yazılım ve donanımlarının tedariki, kurulumu, entegrasyonu ile bakım ve destek hizmetlerinin sağlanmasına yönelik 1.9mn USD tutarında yeni sipariş almıştır.

Sanifoam Endüstri (SANFM): 15 Şubat 2024 tarihli açıklamada belirtildiği üzere, firma mülkiyetinde bulunan yatırım amaçlı gayrimenkul olarak sınıflandırılan Tekirdağ Çerkezköy'de bulunan fabrikanın tapu devir işlemleri tamamlanmış olup, mevcut kiracı 2M Kablo'ya 233,3mn TL bedelle satışı yapılmış ve tutar peşin olarak tahsil edilmiştir. Satış tutarı, 24.01.2024 tarihli gayrimenkul değerleme raporunda belirtilen emsal değerin üzerinde gerçekleşmiştir. Satış sonucu elde edilen gelir, yapılacak yeni fabrika yatırımları ve finansman ihtiyaçlarının giderilmesi için kullanılacaktır.

Tuğçelik Alüminyum (TUCLK): Firma, güç elektroniği modülünde kullanılacak gövde ve kapak parçalarından oluşan toplam 5 kalem alüminyum yüksek basınçlı alüminyum döküm parçaları üretimleri için Vestel Elektronik firmasından nominasyon almıştır. Bu nominasyon kapsamında firma Vestel Elektronik firması için gövde ve kapak parçalarının üretimi ile yaklaşık 40mn USD ciro elde edecektir.

Kaynak: Ziraat Yatırım

Hibya Haber Ajansı