Sabah stratejisi

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

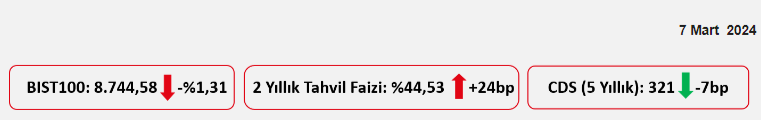

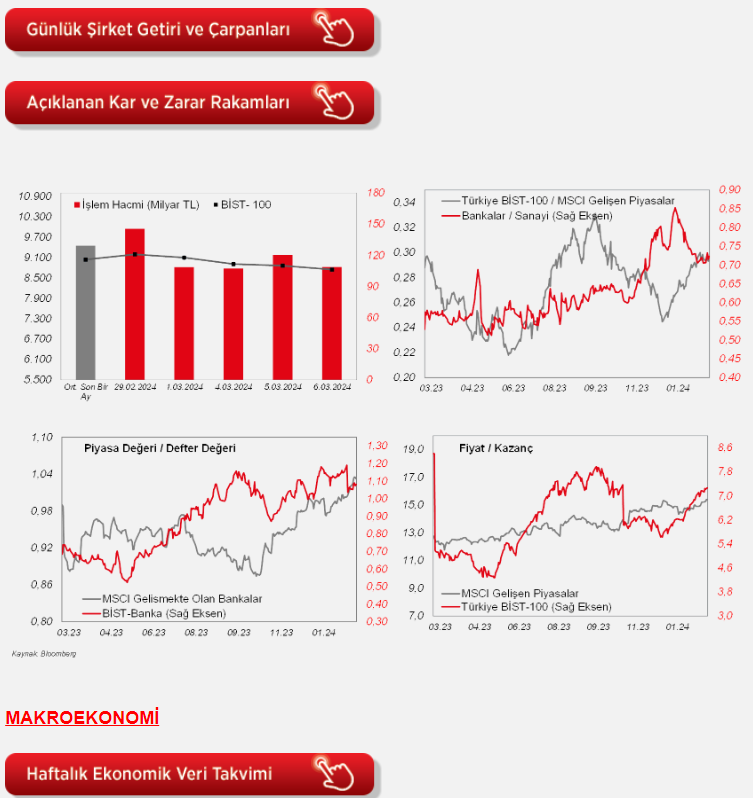

BIST100 dün ardışık 4. işlem gününde de düşüşle karşılaştı. Günlük geri çekilme %1,3 olurken kapanış 8.745 seviyesinden gerçekleşti. İşlem hacminin 108,7 milyar TL'yi gösterdiği günde 85 hisse günü negatif bölgede tamamladı. Son dönemde ralli yapan bilişim ve teknoloji endeksleri %6'ya yakın düşüşle negatif ayrıştı. Hisse bazında baktığımızda ise endekse ağırlık bakımından en negatif etki eden hisseler THYAO, ISCTR ve ASELS olarak sıralandı. TUPRS, FROTO ve KCHOL ise endekse destek veren hisseler arasında ilk 3'te yer aldı. ABD borsaları ise dün %0,2-0,6 arasında yükseliş kaydettiler. Avrupa piyasaları da pozitifti. Euro Stoxx 50 endeksi %0,5 primle günü tamamladı. Bu sabah ise, Japonya hariç MSCI Asya Pasifik endeksi %0,5 civarında artıda. Diğer taraftan, ABD vadelileri ekside, Avrupa vadelileri ise karışık. Yurtiçinde BIST100'ün güne yatay bir başlangıç yapmasını bekliyoruz. Bugün yurtiçinde Hazine ve Maliye Bakanlığı hazine nakit dengesi verilerini açıklayacak. BDDK ve TCMB'nin de haftalık verileri izlenecek. Yurtdışında ise haftanın kritik verisi ECB'nin faiz karası TSİ 16:15'te takip edilecek. Başkan Lagarde'ın konuşması ise TSİ 16:45'te. ABD tarafında Fed Başkanı Powell'in ABD Senatosu Bankacılık Komitesi'ndeki konuşması TSİ 18:00'de başlayacak. ABD'de ayrıca haftalık işsizlik maaşı başvuruları ile dış ticaret dengesi açıklanacak diğer veriler arasında.

ABD'de şubat ayı ADP özel sektör istihdam verisi izlendi. Şubat ayı ADP özel sektör istihdam artışı, aylık bazda 111 bin kişi seviyesinden 140 bin kişi seviyesine yükselmekle birlikte beklentilerin (150 bin kişi artış) altında gerçekleşti, bunun yanında bir önceki ayın verisi de 107 bin kişiden 111 bin kişi seviyesine hafif yukarı yönlü revize edildi.

- Detaylara bakıldığında, şubatta özel sektör istihdam artışının büyük kısmının hizmet sektöründe gerçekleştiği ve hizmet sektörü altında konaklama ve eğlence sektörünün (41 bin kişi artış) en fazla istihdam artışı kaydettiği gözlendi, özellikle hizmet sektöründe bilgi hizmetleri sektörü (2 bin kişilik azalış) hariç istihdam artışının genele yayıldığı görüldü, öte yandan inşaat sektöründe 28 bin kişilik istihdam artışı gözlenirken, imalat sanayinde ise 6 bin kişilik sınırlı istihdam artışı kaydedildi, buna karşın madencilik sektöründe ise 4 bin kişilik sınırlı istihdam azalışı kaydedildi.

- Ayrıca ADP istihdam raporunda şubat ayında iş değiştiren çalışanlarda yıllık ücret artış hızı bir yıldan fazla süredir ilk kez artarak %7,2'den %7,6 seviyesine yükselirken, mevcut çalışanların yıllık ücret artış hızı ise %5,3'ten %5,1 seviyesine yavaşlayarak Ağustos 2021'den bu yana en düşük seviyede kaydedildi, bununla birlikte istihdam artışının bir önceki aya göre artması ve ücret artışlarının, enflasyonun üzerinde seyretmesi istihdam piyasasının sıkı olduğuna işaret etti.

Ayrıca ABD'de ocak ayı JOLTS açılan iş sayısı verisi, 8,89 milyondan 8,86 milyon seviyesine beklentilerden daha sınırlı gerileyerek son üç ayın en düşük seviyesinde kaydedildi ve firmaların iş gücü talebinin kısmi yavaşladığına işaret etti.

Diğer yandan, Almanya'da ocak ayı dış ticaret verileri izlendi. Almanya'da aylık bazda ihracat aralıkta %4,5 oranında gerilemenin ardından ocakta %6,3 oranında artışla beklentilerin (%1,5 artış) belirgin şekilde üzerinde yükseliş kaydederek 135,6 milyar Euro ile son 11 ayın en yüksek seviyesinde gerçekleşti ve dış talebin toparlandığına işaret etti. Aylık bazda ithalat ise aralıkta %6,7 oranında gerilemenin ardından ocakta %3,6 oranında artışla beklentilerin (%2,8 artış) artış kaydederek 108 milyar Euro'ya yükseldi ve iç talebin kısmi toparlandığına yönelik sinyal verdi. Bu kapsamda, aylık bazda dış ticaret fazlası ise ihracatın ithalattan daha fazla artmasının etkisiyle 23,3 milyar Euro'dan 27,5 milyar Euro seviyesine yükseldi ve böylece tarihsel olarak rekor yüksek seviyede kaydedildi.

Öte yandan, Euro Bölgesi'nde perakende satışlar, aylık bazda aralıkta %0,6 oranında düşüşün ardından ocakta beklentilerle uyumlu olarak %0,1 oranında sınırlı artışla kısmi toparlanma kaydetti, yıllık bazda ise düşüş hızı %0,5'ten %1 seviyesine geldi ve üst üste on altıncı ayda da daralmayı sürdürdü. Bu kapsamda, bölgede tüketici talebi, artan borçlanma maliyetleri nedeniyle zayıf kalmaya devam etti.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, piyasaların odak noktasında, TSİ 18'de Fed Başkanı Powell'ın ABD Senatosu Bankacılık Komitesi'nde gerçekleştireceği sunumdaki konuşması olacak. Powell'ın söz konusu konuşmasında, Fed'in para politikasına, faiz patikasına ve beklenen faiz indirimlerinin zamanlamasına yönelik verebileceği olası yeni sinyaller yakından takip edilecek.

Ayrıca ABD'de istihdam piyasası verilerinden, 2 Mart haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları verisi TSİ 16.30'da izlenecek. Son açıklanan haftalık yeni işsizlik maaşı başvuruları, 202 bin kişi seviyesinden 215 bin kişi seviyesine beklentilerin üzerinde yükselerek son üç haftanın en yüksek seviyesinde kaydedilmekle birlikte tarihsel ortalamaların altında düşük seviyelerde seyretmişti ve iş gücü piyasasında sıkı görünüme işaret etmeyi sürdürmüştü.

Bunun yanında, ABD'de ocak ayı dış ticaret dengesi verisi TSİ 16.30'da takip edilecek. Aralık ayında aylık bazda dış ticaret açığı, 61,9 milyar USD'den 62,2 milyar USD seviyesine beklentilerle uyumlu olarak hafif yükselmişti. Aralıkta aylık bazda ithalat %1,3 artışla 320,4 milyar USD seviyesine yükselirken, ihracat da %1,5 artışla 258,2 milyar USD seviyesine yükselmişti. Ocakta ise aylık bazda dış ticaret açığının 63,5 milyar USD'ye hafif yükselmesi bekleniyor.

Avrupa tarafında ise, piyasaların odak noktasında TSİ 16.15'te ECB'nin faiz kararı ve TSİ 16.45'te ECB Başkanı Lagarde'ın konuşması olacak. Ayrıca ECB'nin yeni makroekonomik projeksiyonları da yayınlanacak. ECB, ocak ayındaki toplantısında faizleri beklentilerle uyumlu olarak sabit tutarak son üç toplantıda faizleri değiştirmemişti, bunun yanında faiz indirimlerinin halen uzak olabileceğine işaret eden ifadeleri korumuştu. Buna göre ECB, temel refinansman faiz oranını %4,50'de, marjinal borç verme faiz oranını %4,75'te ve mevduat imkanı faiz oranını ise %4 seviyesinde sabit bırakmıştı. Karar metninde, faizlerin mevcut seviyelerde yeterince uzun süre tutulmasının tüketici fiyatlarının kontrol altına alınmasına önemli katkı sağlayacağı kaydedilmişti. ECB Başkanı Lagarde ise, toplantının ardından yaptığı açıklamada, bölgede enflasyonun yılın geri kalanında aşağı geleceğini, ancak enflasyon baskısının ücretler tarafında devam ettiğini ve jeopolitik gerilimlerin enflasyon için yukarı yönlü risk taşıdığını söylemişti. Bunun yanında Lagarde, dezenflasyon sürecinde daha fazla yol almaları gerektiğini, faiz indirim tartışmaları için erken olduğunu, faiz indirim zamanı için yaz aylarına işaret eden söylemlerinin arkasında olduğunu ve karar verirken verilere baktıklarını vurgulamıştı.

Diğer yandan, Almanya'da üretimin seyrine ilişkin olarak TSİ 10'da ocak ayı fabrika siparişleri verisi takip edilecek. Almanya'da fabrika siparişleri aylık bazda kasımda yatay seyrin ardından, aralıkta hafif düşüş beklentilerine karşın %8,9 oranında artış kaydetmişti ve böylece Haziran 2020'den bu yana en güçlü artışı sergilemişti. Ocakta fabrika siparişlerinin aylık bazda %6 oranında düşüş kaydetmesi bekleniyor.

Yurt içinde ise, TSİ 17.30'da Hazine ve Maliye Bakanlığı tarafından şubat ayı Hazine nakit dengesi verisi yayınlanacak.

Şirket haberleri

Enka İnşaat (ENKAI, Sınırlı Pozitif): Enka İnşaat 2023 yılının son çeyreğinde 6.943mn TL ana ortaklık net dönem karı açıklamıştır. Ortalama piyasa beklentisi ise 5.848mn TL ana ortaklık net dönem karı yönündeydi. Finansal yatırımlar değer artışları kaynaklı olarak yatırım faaliyetlerinden 4Ç2023'de 4.425mn TL net gelir kaydedilmesi son çeyrekte yüksek kar oluşumuna önemli katkı sağlamıştır. Holding bir önceki yılın aynı döneminde yatırım faaliyetlerinden net 2.963mn TL gelir ile 5.066mn TL ana ortaklık net dönem karı açıklamıştı. Son çeyrek yüksek kar rakamıyla birlikte Şirket 2023 yılını 16.969mn TL ana ortaklık net dönem karı ile kapatmıştır. 2022 yılında 1.961mn TL ana ortaklık net dönem karı kaydedilmişti. Holding'in konsolide satış gelirleri son çeyrekte bir önceki yılın aynı dönemine %19,7 oranında artarak 21 milyar TL'ye yükselmiştir. Diğer taraftan brüt kar ise aynı dönemde %1 oranında artarak 3.743mn TL olmuştur. Operasyonel giderler aynı dönemde %74,9 oranında artarken, diğer faaliyetlerden 309,9mn TL net gelir kaydedilmiştir. Böylece faaliyet karı %1,9'luk artışla 3.256mn TL'ye yükselmiştir. Grubun FAVÖK'ü ise aynı dönemde %23,8 oranında artarak 4.535mn TL'ye ulaşmıştır. Grubun yatırım faaliyetlerinden gelirleri, finansal yatırımlardan gelirler kaynaklı son çeyrekte 4.425mn TL olmuş ve son çeyrek kar oluşumuna katkı sağlamıştır. Finansman tarafında ise 430,8mn TL net gelir kaydedilmiştir. 734,3mnn TL'lik parasal kayıp sonrası vergi öncesi net dönem karı 7.377mn TL olurken, 108,5mn TL'lik vergi gideri sonrasında ana ortaklık net dönem karı 6.943mn TL olarak gerçekleşmiştir.

4. çeyrek karıyla birlikte şirketin 2023 yılı ana ortaklık net dönem karı, 16.969mn TL düzeyinde gerçekleşmiştir. 2022 yılındaki ana ortaklık net dönem karı 1.961mn TL idi.

Doğuş Otomotiv (DOAS, Sınırlı Pozitif): B-SHIVER S.R.L. ile Şirket arasında; "Novamarıne" marka "Bot ve Sürat Botları"nın Türkiye'deki satış ve servis hizmetlerinin, Şirket tarafından yerine getirilmesinin esaslarını belirleyen distribütörlük sözleşmesi imzalanmıştır.

Emlak Konut GYO (EKGYO, Nötr): İstanbul Başakşehir Kayabaşı 8. Etap Arsa Satışı Karşılığı Gelir Paylaşımı İşi'nin yüklenicisi ile yapılan Sözleşmeye ek protokol ile 703mn TL olan Askeri Şirket Payı Toplam Geliri 1.210mn TL'ye yükselmiştir.

Europower Enerji (EUPWR, Nötr): Şirketin, Uludağ Elektrik Dağıtım tarafından gerçekleştirilen ''UEDAŞ 2024 yılı yatırım malzemeleri alımı (trafo) işi'' konulu ihaleye katıldığı ve ihalede 1. olduğu bildirilmişti. Taraflar arasında sözleşme 10 takvim günü içerisinde imzalanacaktır. İşin baz bedeli 2,7mn USD'dir.

Ford Otosan (FROTO, Sınırlı Pozitif): Şirketin Yönetim Kurulu hisse başına brüt 43,30 TL (Net: 38,97 TL) temettü ödeme kararı almıştır. Dünkü kapanışa göre temettü verimliliği %4,2 olarak hesaplanmaktadır. Teklif edilen nakit kar payı hak kullanım tarihi: 08.04.2024'tür.

Diğer şirket haberleri

Asce GYO (ASGYO): Ankara Çankaya'daki Büyükesat Mahallesi'nde yer alan toplam 9300m2 büyüklüğündeki arsa üzerindeki, Ankara Kanyon projesinin inşaatı tamamlanmış, iskanı alınmış ve satışa sunulmuştur.

BMS Metal (BMSTL): Şirket, yüksek katma değerli ürün grubundan Avrupa'da yerleşik bir firmadan toplam 16,5mn TL'lik sipariş almıştır. Üretim ve sevkiyat işlemleri Nisan ayında başlayıp Mayıs 2024 tarihinde tamamlanması planlanmıştır.

CVK Maden (CVKMD): Şirketin bağlı ortağı Hayri Ögelman Madencilik, yurt dışında yerleşik bir şirket ile "Maden Cevheri Satışı" konusunda anlaşmıştır. Siparişin toplam bedeli yaklaşık 1,1mn USD'dir.

Say Enerji (SAYAS): Şirket yatırımı devam eden fabrika binasına, GES kurulumuna karar vermiştir, yatırımın toplam bütçesi yaklaşık 600bin EUR olması tahmin edilmektedir.

Torunlar GYO (TRGYO): Aziz Torun APara'ya verdiği demeçte, şirketin önlerindeki 3 yıl boyunca 8.3mn TL'lik bir yatırım planı olduğunu ve temettü konusunda da mayıs ayında bir dağıtım öngördüğünü açıkladı.

Kaynak Ziraat Yatırım

Hibya Haber Ajansı