Sabah stratejisi

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

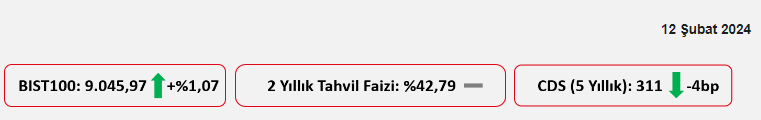

Hafta başında pozitif bir görüntü sergileyen BIST100 endeksi perşembe günkü Enflasyon Raporuyla yükselişini sürdürdü ve haftayı %4,4 oranında primle tamamlayarak 9.046 seviyesinden kapattı. Endeksi taşıyan ilk üç hisse BIMAS, THYAO ve SAHOL olurken, sektörel olarak Bilişim ve Teknoloji öne çıktı. Diğer yandan, Bankacılık ve Sanayi endeksi sırasıyla %2,3 ve %5,5 oranında yükseliş kaydederken, İletişim endeksi %2,5 oranında düşüş kaydederek negatif ayrıştı. Enflasyon Raporu toplantısında 2024 yıl sonu enflasyon tahminini %36 seviyesinde (%30-%42 tahmin aralığı) korunmuş, politika faizinin mevcut seviyesinin gerektiği müddetçe sürdürüleceği belirtilmişti. Bu arada 2 Şubat ile biten haftada, 3 aya kadar vadeli mevduat faizinin tekrar %50'nin üzerine çıktığı gözlenirken, hisse senetlerine yabancı ilgisinin kısmen de olsa sürdüğünü izledik. Bununla birlikte Hazine'nin yılın ilk eurobond ihracına üç katı aşan talep gelmesi önemliydi. Haftaya başlarken ise ABD'nin Türkiye'ye F-16 satışına ilişkin sürecin sorunsuz devam ettiğine yönelik haber akışı takip ediliyor. Bu gelişmeyle birlikte borsada yaşanan olumlu görüntü haftanın ilk işlem gününde de sürebilir. Yurtdışında ise ABD'de enflasyon baskısının azalmaya devam ettiği ortamda istihdam, PMI verileri ekonominin iyi bir görüntü sergilemeye devam ettiğini gösterirken, genel olarak son çeyrek finansallarının güçlü gelmesiyle borsalarda yükseliş sürdü. S&P500 endeksi cuma günü 5.000 seviyesini aşarak zirvesini bir üst noktaya taşıdı. Bu sabah ise Asya'da bazı önemli piyasaların kapalı olduğu günde vadeliler yatay. Paritelerde ise genel olarak sakin bir görüntü var. Bu hafta ABD'de açıklanacak ocak ayı ABD enflasyon verisi küresel varlık fiyatlarında oynaklığı artırabilir. Yurtiçinde ise bu hafta veri gündemi yoğunken, bugün aralık ayı iş gücü istatistikleri açıklanacak. Ayrıca Cumhurbaşkanı Recep Tayyip Erdoğan saat 14:00'te Kabine Toplantısı'na başkanlık edecek.

Yurt içinde, TÜİK tarafından aralık ayı sanayi üretimi verisi yayınlandı. Sanayi üretimi mevsim ve takvim etkisinden arındırılmış bazda aylık olarak beş aylık aralıksız düşüşün (temmuz-kasım arası) ardından aralık ayında %2,4 oranında artışla kısmi toparlanma kaydetti.

- Takvim etkisinden arındırılmış sanayi üretim endeksi ise yıllık olarak kasım ayında %0,1 oranı ile son altı ayın en düşük hızında oldukça sınırlı artışla yataya yakın seyrin ardından aralıkta %1,6 oranında artış kaydetti.

Yurt dışında bu hafta veri takvimine bakıldığında,

- ABD tarafında, Fed'in para politikasına yön vermesi açısından yakından takip edilecek verilerden, yarın ocak ayı TÜFE verileri ve cuma günü ise ocak ayı ÜFE verileri izlenecek. Ocak ayında manşet TÜFE'nin aylık bazda artış hızının bir önceki aya benzer şekilde %0,2 seviyesinde gelmesi ve yıllık bazda %3,4'ten %3 seviyesine gerilemesi ve çekirdek TÜFE'nin ise aylık artış hızının bir önceki aya benzer şekilde %0,3 seviyesinde gerçekleşmesi ve yıllık bazda ise %3,9'dan %3,8 seviyesine hafif gerilemesi bekleniyor. Ocak ayında manşet ÜFE'nin aylık bazda %0,1 oranında artış kaydetmesi ve yıllık bazda %1'den %0,7 seviyesine gerilemesi ve çekirdek ÜFE'nin ise aylık bazda %0,1 oranında artış sergilemesi ve yıllık bazda ise %1,8'den %1,6 seviyesine hafif gerilemesi bekleniyor. Ayrıca perşembe günü üretimin seyrine ilişkin olarak ocak ayı sanayi üretimi ve kapasite kullanım oranı verileri takip edilecek. Ayrıca perşembe günü imalat sanayinin gidişatına ilişkin sinyal verecek olan New York Fed Empire State imalat sanayi endeksi şubat ayı verisi izlenecek. Bunun yanında, iç talebin seyrine ilişkin sinyal verecek olan perakende satışlar ocak ayı verisi perşembe günü açıklanacak. Öte yandan, perşembe günü istihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi izlenecek. Cuma günü bunun yanında şubat ayına ilişkin Michigan Üniversitesi tüketici güven endeksi öncü verisi açıklanacak.

- Avrupa tarafında ise, yarın Almanya'da ekonominin seyrine ve gelecek döneme ışık tutacak olan şubat ayı ZEW cari koşullar ve beklentiler endeksleri açıklanacak. Bunun yanında, çarşamba günü Euro Bölgesi'nde geçen yılın dördüncü çeyreğine ilişkin GSYH büyümesi revize verileri açıklanacak. Euro Bölgesi ekonomisi geçen yılın birinci ve ikinci çeyreklerinde çeyreklik bazda %0,1 oranında büyüme kaydetmesinin ardından üçüncü çeyrekte %0,1 oranında hafif daralma sergilemişti, dördüncü çeyrekte ise %0 oranında büyümeyle durağan seyrederek resesyonun eşiğinden dönmüştü. Bölge ekonomisi 2023 yılı genelinde ise %0,5 oranında sınırlı büyüme kaydetmişti. Ayrıca çarşamba günü Euro Bölgesi'nde aralık ayı sanayi üretimi verisi takip edilecek. Bunun yanında, çarşamba günü BoE'nin para politikasına yön verecek olan enflasyon verilerinden, İngiltere'de ocak ayı TÜFE verileri takip edilecek. Öte yandan, perşembe günü İngiltere'de geçen yılın son çeyreğine ilişkin GSYH büyüme öncü verileri takip edilecek.

- Asya tarafında ise, perşembe günü Japonya'da geçen yılın son çeyreğine ilişkin GSYH büyüme öncü verileri takip edilecek.

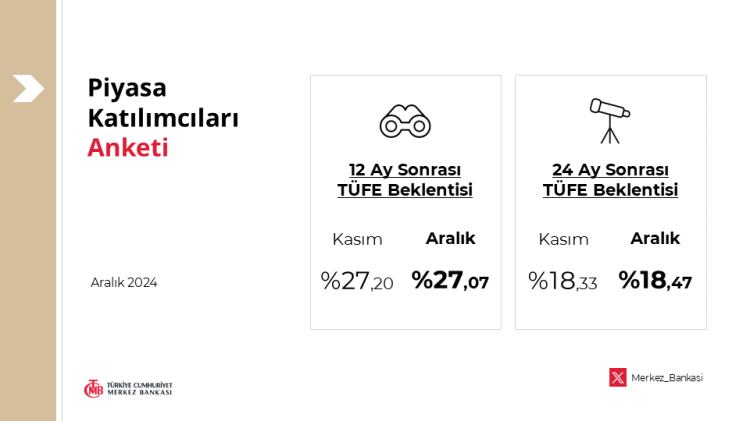

Yurt içinde ise, bugün aralık ayı iş gücü istatistikleri ve inşaat maliyet endeksi verisi, yarın aralık ayı perakende satışlar ve ciro endeksleri ile ödemeler dengesi verisi, perşembe günü ocak ayı Merkezi Yönetim bütçe dengesi verisi ve cuma günü ise, ocak ayı tarım ürünleri üretici fiyat endeksi ve konut satışları, aralık ayı konut fiyat endeksi verileri ve özel sektörün yurt dışından sağladığı kredi borcu istatistikleri takip edilecek. Cuma günü ayrıca TCMB tarafından şubat ayı Piyasa Katılımcıları Anketi yayınlanacak.

- Arındırılmamış verilere göre işsizlik oranı ekim ayında Haziran 2013'ten bu yana gördüğü en düşük seviye olan %8,2'den kasımda 0,6 puan artarak %8,8 seviyesinde gerçekleşmişti, bunun yanında tek haneli seviyelerdeki seyrini yedinci aya taşımıştı. (2022 yılında ekonomik aktivitedeki güçlü seyir ve turizmdeki toparlanmayla işsizlik oranı bir önceki yıla göre 1,5 puan iyileşerek ortalama %10,5 seviyesinde gerçekleşmişti).

- Perakende satışların aylık bazda artış hızı kasımda %1,9'dan %0,2 seviyesine yavaşlarken, yıllık bazda artış hızı ise %13,4'ten %12,8 seviyesine gerilemişti ve böylece son bir yılın en düşük seviyesinde kaydedilmişti.

- Kasım ayında dış ticaret açığındaki kısmi daralmaya kaşın net hizmet gelirlerindeki (özellikle net seyahat gelirlerindeki) mevsimsel olarak belirgin düşüşün etkisiyle aylık cari denge 2,72 milyar USD ile beklentilerin üzerinde açık vermişti, aylık cari denge eylül ayında 1,92 milyar USD ve ekim ayında ise 0,01 milyar USD ile önceki son iki ayda cari fazla vermişti. Beklentiler ise, kasımda aylık bazda cari işlemler dengesinin 1,7 milyar USD açık vermesi yönündeydi. 12 aylık kümülatif cari açık ise, ekim ayındaki 50,9 milyar USD'den kasım ayında 49,3 milyar USD'ye kısmi gerilemişti ve cari açık/GSYH oranı %4,7 seviyesinden %4,6 seviyesine gelmişti (GSYH olarak 2023 yılı 3. çeyrek gerçekleşme baz alındı).

- Bütçe dengesi, aylık bazda aralıkta 842,5 milyar TL seviyesinde belirgin açık vermişti, söz konusu aylık açık tarihi yüksek seviyede kaydedilmişti, kasımda ise aylık bazda 75,6 milyar TL seviyesinde fazla verilmişti. Aylık bazda bütçe açığında ikinci en yüksek seviye ise geçen yıl haziranda 219,6 milyar TL açık ile kaydedilmişti. Detaylara bakıldığında, aylık bazda aralıkta oldukça yüksek açık verilmesinde, bütçe giderlerinin aylık %107,5 oranındaki artışla (faiz giderlerinde aylık %55,3 düşüşe karşın faiz hariç giderlerde %134,2 artışla) 1,39 trilyon TL'ye yükselmesinin yanında, bütçe gelirlerinin ise aylık %26,4 oranında düşüş (özellikle vergi gelirlerinde aylık %34 düşüş) kaydetmesiyle 549,9 milyar TL'ye gerilemesi belirleyici olmuştu. 12 aylık kümülatif bütçe açığı ise, aralık itibarıyla 2023 yılı genelinde 654,6 milyar TL'den 1,375 trilyon TL'ye yükselirken, bütçe açığı/GSYH oranı da %2,9 seviyesinden %6,1 seviyesine yükselmişti. (GSYH için 2023 yılı 3. çeyrek kümülatif verileri baz alındı).

Şirket haberleri

Enerya Enerji (ENERY, Nötr): Şirketin %90 oranında bağlı ortaklığı Enerya Karaman Gaz Dağıtım Yönetim Kurulu tarafından; Karaman Belediyesi ve Karaman İli Ayrancı İlçe Belediyesi'nden gelen talep üzerine, doğal gaz dağıtımı yapmak üzere lisans kapsamının genişletilmesine karar verildiği ve bu kapsamda Enerji Piyasası Düzenleme Kurumu'na başvuruda bulunulduğu hususu şirkete bildirmiştir.

Koza Altın (KOZAL, Pozitif): Pay geri alım işlemi için daha önce ayrılan 1.050mn TL fonun 600mn TL artırılarak, 1.650mn TL'ye yükseltilmesine, pay geri alımına konu edilebilecek azami pay sayısı 5.000mn adetin (50mn TL nominal) 7.500mn adet (75mn TL nominal) olarak revize edilmesine pay geri alım süresinin azami 2 yıl olarak devam edilmesine karar verilmiştir.

Dolaylı iştiraki olunan, Koza Anadolu Metal Madencilik İşletmeleri (KOZAA, Pozitif) paylarında alım satım yapılması için ayrılan 300mn TL fonun 300mnTL artırılarak, 600mn TL'ye yükseltilmesine karar verilmiştir.

Dolaylı iştiraki olunan, İpek Doğal Enerji Kaynakları Araştırma ve Üretim (IPEKE) paylarında alım satım yapılması için ayrılan 150mnTL fonun 200mn TL artırılarak, 350mn TL'ye yükseltilmesine karar verilmiştir.

Türk Hava Yolları (THYAO, Sınırlı Pozitif): Şirket Ocak 2024 dönemine ilişkin trafik sonuçlarını açıklamıştır: Buna göre; Ocak 2023 döneminde 6,1 milyon olan toplam yolcu sayısı, 2024 yılının aynı döneminde %2,7 artarak 6,3 milyon olarak gerçekleşmiştir. Yolcu doluluk oranı Ocak 2024 döneminde 2023 yılının aynı dönemine göre 0,4 puan azalarak %80,3 olarak gerçekleşmiştir. Toplam Arz Edilen Koltuk Km (AKK), Ocak 2023 döneminde 18,1 milyar iken, 2024 yılının aynı döneminde %10,6 artarak 20 milyar olarak gerçekleşmiştir. Taşınan Kargo-Posta, Ocak 2023 döneminde 119 bin ton iken, 2024 yılının aynı döneminde %24,8 artarak 148,6 bin ton olarak kaydedilmiştir. 2024 Ocak ayı sonunda filodaki uçak sayısı 440 olmuştur.

Diğer şirket haberleri

Agesa Hayat ve Emeklilik (AGESA): Şirket'in 4Ç2023'teki konsolide olmayan net dönem karı yıllık %105 oranında artarak 363,5mn TL'ye yükselmiştir. Ortalama piyasa beklentisi 363mn TL kar idi. Şirket'in genel teknik bölüm dengesinde 99,1mn TL gider oluşurken, 588mn TL net yatırım geliri yazılmıştır. Geçen yılın aynı döneminde 68,3mn TL teknik bölümden gider, 947,3mn TL net yatırım geliri yazılmıştı.

Dördüncü çeyrek karı sonrasında Şirket'in 2023'teki net dönem karı yıllık %64,7 oranında artarak 1.374mn TL'ye çıkmıştır.

Bülbüloğlu Vinç (BVSAN): Şirketin Yönetim Kurulu toplantısında, şirketin potansiyel iş fırsatlarını değerlendirebilmesi amacıyla İsviçre Federal Cumhuriyeti'nde 100bin CHF sermaye ile kurulacak olan BVS Crane Technologies unvanlı şirkete kurucu ortak olarak sermayesinin %40'ı oranında iştirak edilmesine karar vermiştir.

İmaş Makine (IMASM): Şirketle Afrika'da mukim bir müşteri arasında 8,4mn USD toplam bedel ile un değirmeni kurulumu sözleşmesine istinaden şirket hesabına peşinat ödemesi ulaşmıştır. Bu satışın sevkiyatının çeşitli partiler halinde 5 ay içinde yapılması planlanmaktadır.

Kuzey Boru (KBORU): Şirketimiz 10.02.2024 tarihinde toplam 68,4mn TL tutarında ve tamamı tahsil edilmiş olan "HDPE100 ve Koruge Boru" satış sözleşmeleri imzalamıştır. Bu sözleşmelere ilişkin detaylar aşağıdaki gibidir:

Yurtiçinde yerleşik firmalar ile "Kahramanmaraş OSB Altyapı, Sakarya-İlyaspaşa Sulama, Manisa-Alaşehir İçme Suyu Tesisi, Bingöl Genç Vahkin Mikrohavzası, Kütahya-Gediz Üzümlü Sulama Göleti" projeleri yapım işleri ve boru alımına yönelik 63,9mn TL (KDV Dahil) tutarında.

Yurtdışında Senegal, Ürdün ve Arnavutluk ülkelerinde yerleşik firmaların "Altyapı Boru Alım İşi" kapsamında 146bin USD tutarında.Yapılan sözleşmelerin, 2022 yılı hasılatına oranı %8,68'dır.

Logo Yazılım (LOGO): Logo ile Koç Sistem arasında Koç Sistem'in e-dönüşüm hizmetleri alanında sahip olduğu yazılım kaynak kodlarının ve telif haklarının devri ile devralınacak yazılımlara ilişkin mevcut ve yeni müşterilerin şirkete yönlendirilmesi suretiyle müşteri kazanımları için iş birliğine ilişkin anlaşma sağlanmıştır. İşlem Rekabet Kurulu'nun koşulsuz izninin alınması sonrasında gerçekleşecektir. Bu işlemin eLogo eServis platformunun çözüm portföyüne ilave bir e-çözüm eklemesi ve mevcut müşteri portföyüne katkı sağlama potansiyeliyle Şirket'e stratejik ve finansal fayda sağlaması hedeflenmiştir.

Kaynak Ziraat Yatırım

Hibya Haber Ajansı