FED 3’den 2’ye düşürür mü

Yatırımcılar Japonya Merkez Bankası'nın önceki gün yaptığı tarihi faiz artırımını sindirmeye devam ederken, bu sabah Çin, merkez bankasının geçen hafta genel ekonomideki bazı iyileşme işaretleri üzerine politika faizini sabit tutmasının ardından piyasa beklentilerine paralel olarak gösterge borç verme faiz oranlarını aylık sabit seviyede değiştirmediği gördük. Sonuç olarak; Bir yıllık kredi faiz oranı (LPR) %3,45'te tutulurken, beş yıllık LPR değişmeyerek %3,95'te kaldı.

Çin’de borç verme faiz oranı önemlidir. Çünkü Çin, 2024 için "yüzde 5 civarında" bir ekonomik büyüme hedefi belirledi; bu iddialı bir oran ve parasal ve mali gevşeme de dâhil olmak üzere daha fazla teşvik çağrısı bekleniyor. Özellikle Çin'in yıpranmış emlak sektörünü canlandırması gerekiyor. Çin'deki yeni ve ödenmemiş kredilerin çoğu, bir yıllık kredi faiz oranına (LPR) dayalıdır ve beş yıllık faiz ise ipoteklerin fiyatlandırılmasını etkilemektedir. Ancak faiz oranlarında herhangi bir keskin düşüş, yuan ve net faiz marjları (NIM) geçen yıldan bu yana düşen bankalar üzerinde baskı oluşturabilir.

Çin'in fabrika üretimi ve perakende satışları Ocak-Şubat döneminde beklentilerin üzerinde seyrederken, Çin'deki emlak yatırımları Aralık ayındaki %24'lük sert düşüşün ardından 2024'ün ilk iki ayında yıllık bazda %9 düştü. Gayrimenkul satışları da düştü. Kredi büyümesi de yavaşladı. Ödenmemiş yuan kredileri Şubat ayında bir önceki yıla göre %10,1 artış göstererek tarihteki en düşük seviyeyi gördü.

Çin merkez bankası geçen hafta orta vadeli borç verme olanağı (MLF) oranını değiştirmedi. MLF oranı, belirlenmiş 20 ticari banka tarafından belirlenen LPR için bir rehber görevi görmektedir. Ancak PBOC Başkanı Pan Gongsheng bu ayın başlarında bankanın yuanı temelde sabit tutacağını ve Çin'in "zengin para politikası araçlarının elinde olduğunu" söyleyerek piyasaya güvercin mesaj göndermiş ve yatırımcılar o zamandan beri yetkililerin ekonomiyi desteklemek için banka rezervlerinin daha da azaltılması da dahil olmak üzere daha fazla parasal genişleme önlemi uygulayacağına dair beklentilerini arttırmıştı.

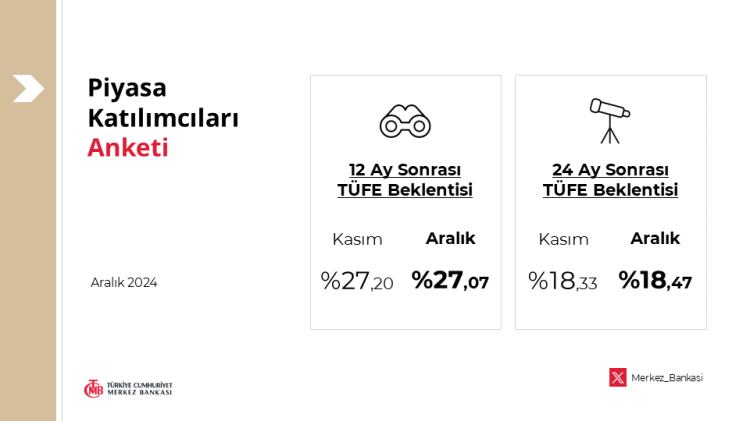

Günün ana odağı doğal olarak Fed’in faiz kararında ve merkez bankasının hareket etmesi beklenmese de ekonomik öngörüleri ve Başkan Powell'ın yorumları odakta olacak. Aralık ayında, 2024 için ortalama tahmin %4,6 idi ve bu da üç adet 25 baz puanlık faiz indirimi beklentilerine işaret ediyordu.

Geçen hafta beklenenden daha güçlü gelen enflasyon verileri, yatırımcıların bu yıl faiz indirimlerine ilişkin beklentilerin daha da azaltmalarına yol açtı; piyasalar şu anda bu yıl 73 baz puanlık (bps) bir gevşemeyi fiyatlıyor. Yılın başında indirim beklentisi 150 baz puandı. CME FedWatch’a göre, yatırımcılar Fed'in Haziran ayında gevşeme döngüsüne başlaması ihtimalini %59 olarak fiyatladığını göstermekte.

Diğer taraftan ise; Tahminlerin açıklandığı bir önceki toplantında, beş üye iki faiz indirimi ve dört üye dört faiz indirimi öngörmesinden ve bunun yarattığı sıkı kümelenme neticesinde birkaç üyenin fikir değişmesi ile nokta grafiğinin bu yıl iki kesintiye işaret edecek şekilde kayma potansiyeli bırakmasından rahatsız. Enflasyondaki son toparlanma göz önüne alındığında, ortalama nokta projeksiyonunda bu yıl 3'ten 2'ye düşüş olup olmadığına ilişkin Fed kararı yakından incelenecek ve eğer bu gerçekleşirse, Powell'ın ABD eğrisinin daha da dikleşmesini önlemek için basın toplantısında güvercin bir tavır takınmaya çalışacağı beklentisi oluşmaya başlamış görünüyor.

Petrol fiyatları, güçlenen doların yatırımcı iştahını azaltması ve göstergelerin birkaç ayın en yüksek seviyelerine yükselmesinin ardından realizasyonla gerilemiş durumda. Mayıs teslimi Brent ham vadeli işlemleri %0,2 düşerek varil başına 87,22 dolara ve Nisan teslimi ABD WTI vadeli kontratları %0,4 düşüşle varil başına 83,16 dolara geriledi.

Kaynak: A1 Capital

Hibya Haber Ajansı