Sabah stratejisi

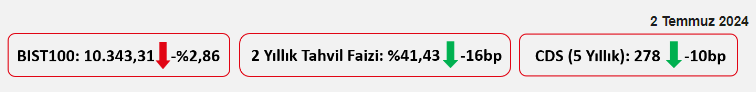

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

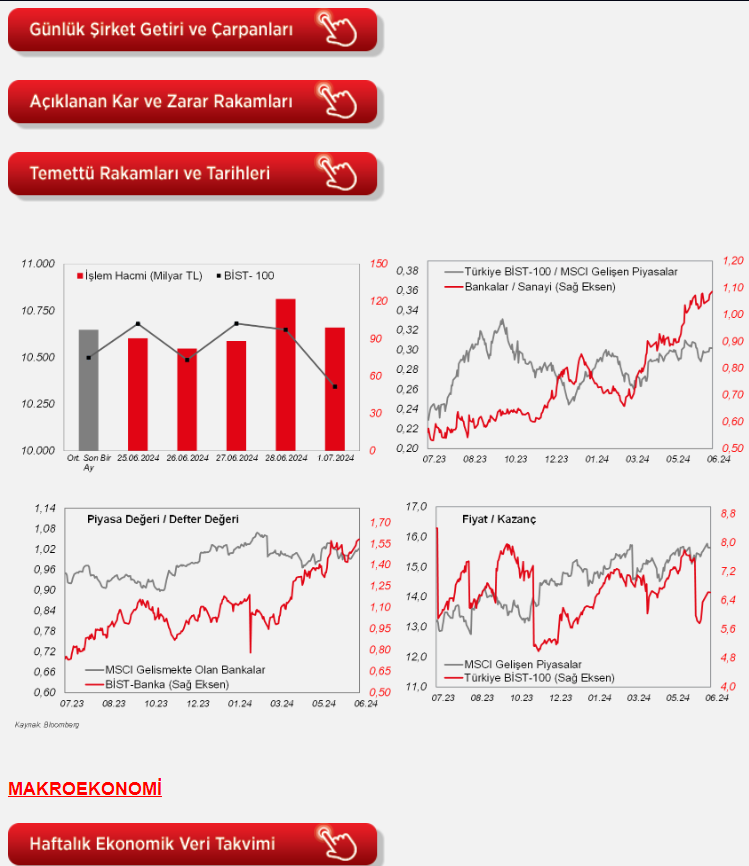

Dün, Hazine ve Maliye Bakanı Mehmet Şimşek'in ekonomi gündemindeki son gelişmeleri değerlendirmek için katıldığı bir programda yaptığı açıklamalar takip edildi. Şimşek, vergi paketinde çokuluslu şirketlere %15 asgari kurumlar vergisi geleceğini ayrıca Gayrimenkul Yatırım Ortaklıkları'nın vergi istisnalarını kaldırmayı düşündüklerini belirtti. Ek olarak kripto varlıkların vergi kapsamına alınacağı ve belki bir sonraki pakette borsa kazançlarının vergilendirilmesi üzerine çalıştıklarını açıkladı. Dün 10.744 – 10.254 seviyeleri arasında hareket eden BIST100 endeksi günü 10.343 seviyesinden %2,9 oranında azalışla tamamladı. Endekste 97 hisse günü ekside tamamladı. Puan bazlı endeksi en fazla baskılayan hisseler olarak THYAO, AKBNK ve SAHOL öne çıktı. Öte yandan, Bankacılık endeksi (XBANK) %3,3, Sanayi endeksi (XUSIN) %3,1 oranında düşüş kaydetti. BIST100'ün bugüne ise yatay bir görüntüyle başlamasını bekliyoruz. Yurtdışı tarafa bakıldığında, ABD'de açıklanan veriler beklentileri karşılayamazken, on yıllık tahvil faizinde yükseliş devam etti. Buna karşın ABD borsaları günü pozitif tarafta tamamladı. Fransa seçimlerinin ardından Avrupa'da da borsalar artı bölgede günü tamamladı. Bu arada ECB Başkanı Lagarde faiz indirimine ara verme sinyali verdi. Bu sabah yurtdışı piyasalardaki fiyatlamalara bakıldığında, ABD vadelileri hafif ekside seyrederken, Japonya Hariç MSCI Asya Pasifik endeksi %0,4 oranında geriliyor. Diğer yandan, dün jeopolitik risklerin gündeme çıkması ve hava koşullarının etkisiyle %2'ye yakın artan Brent petrol bu sabah da hafif yükseliyor. Gelişmekte Olan Ülke para birimleri ise hafif baskı altında. Bugünkü veri gündemine bakıldığında, Euro Bölgesi TÜFE ve ABD'de istihdam piyasası verilerinden, mayıs ayı JOLTS açılan iş sayısı verisi izlenecek. Ek olarak, Fed Başkanı Powell'ın ve ECB Başkanı Lagarde'ın konuşmaları takip edilecek. Yurtiçinde ise Kabine bugün saat 16'da Erdoğan'ın başkanlığında toplanıyor.

ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal veren haziran ayı S&P Global imalat sektörü nihai PMI verisi ile ISM imalat sanayi endeksi haziran ayı verileri takip edildi.

- Buna göre, haziran ayı S&P Global imalat sektörü PMI verisi, 51,7 seviyesinden 51,6 seviyesine hafif aşağı yönlü revize edilerek imalat sektöründe büyümenin hafif yavaşladığına işaret etmekle birlikte son üç ayın en yüksek seviyesinde kaydedildi.

- ISM imalat sanayi endeksi ise haziran ayında 48,7'den 48,5 seviyesine gerileyerek imalat sanayinde daralmanın hafif hızlandığına ve bununla birlikte son üç ayda daralma bölgesinde seyre işaret etti, beklentiler ise 49,1 seviyesine hafif yükselmesi yönündeydi.

Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren haziran ayı HCOB imalat sektörü nihai PMI verileri takip edildi. Buna göre imalat PMI'lar, haziran ayında finansal koşullardaki sıkılaşmanın ve zayıf seyreden talebin etkisiyle bölge genelinde İngiltere hariç daralma bölgesinde seyretti. Bu kapsamda, imalat PMI'lar, haziran ayında Almanya'da 43,4'ten 43,5'e, Euro Bölgesi'nde 45,6'dan 45,8'e ve Fransa'da 45,3'ten 45,4'e yükselerek imalat sektöründe daralmanın hafif yavaşladığına işaret ederken, buna karşın İngiltere'de 51,4'ten 50,9'a gerileyerek imalat sektöründe büyümenin hafif yavaşladığına işaret etti.

Ayrıca ECB'nin para politikasına yön veren verilerden Almanya'da haziran ayına ilişkin öncü TÜFE verileri açıklandı. Buna Almanya'da manşet TÜFE'nin aylık bazda artış hızı haziranda bir önceki aya benzer şekilde %0,1 seviyesinde gerçekleşerek son altı ayın en düşük seviyesinde kaydedildi ve böylece beklentilerin (%0,2) altında kaldı, yıllık bazda ise %2,4'ten %2,2 seviyesine hafif geriledi, beklentiler ise %2,3 seviyesinde gerilemesi yönündeydi. Ayrıca Almanya'da yıllık bazda çekirdek TÜFE ise haziran ayında %3'ten %2,9 seviyesine gerileyerek Şubat 2022'den bu yana en düşük seviyede kaydedildi.

Yurt içinde ise, S&P Global/İSO imalat sektörü PMI, haziranda talep koşullarındaki zayıflık kapsamında, hem yeni siparişlerde hem de üretimde yavaşlamanın sürmesinin etkisiyle 48,4'ten 47,9 seviyesine gerileyerek imalat sektöründe daralmanın kısmi hızlandığına işaret etmekle birlikte son üç ayda 50 eşik seviyesinin altında daralma bölgesindeki seyrini sürdürdü, bunun yanında aralık ayından bu yana en düşük seviyede gerçekleşti.

Yurt dışında bugün veri takvimine bakıldığında,

Bugün piyasaların odak noktasında, TSİ 16.30'da Fed Başkanı Powell'ın ve ECB Başkanı Lagarde'ın konuşmaları olacak. Powell'ın ve Lagarde'ın konuşmalarında, Fed'in ve ECB'nin gelecek dönem para politikasına ve olası faiz indirimlerine yönelik yeni ipuçları aranacak.

Ayıca ABD tarafında istihdam piyasası verilerinden, mayıs ayı JOLTS açılan iş sayısı verisi TSİ 17'de takip edilecek. Nisan ayında JOLTS açılan iş sayısı verisi, 8,36 milyondan 8,06 milyon seviyesine gerileyerek beklentilerin üzerinde düşüş kaydetmişti ve firmaların iş gücü talebinin kısmi yavaşladığına işaret etmişti ve böylece JOLTS açılan iş sayısı verisi Şubat 2021'den bu yana en düşük seviyelerdeki seyrini sürdürmüştü. JOLTS açılan iş sayısı verisinin mayıs ayında ise 7,86 milyon seviyesine gerileyerek düşüşünü sürdürmesi bekleniyor.

Bunun yanında, ECB'nin para politikasına yön verecek olan verilerden Euro Bölgesi'nde haziran ayına ilişkin öncü TÜFE verisi TSİ 12'de açıklanacak. Öncü verilere göre haziranda, manşet TÜFE'nin aylık bazda artış hızının bir önceki aya benzer şekilde %0,2 seviyesinde gerçekleşmesi ve yıllık bazda ise %2,6'dan %2,5 seviyesine hafif gerilemesi bekleniyor. Bölgede çekirdek TÜFE'nin ise, yıllık bazda haziranda %2,9'dan %2,8 seviyesine hafif gerilemesi bekleniyor.

Şirket haberleri

Cw Enerji (CWENE, Nötr): Şirket ile yurt içerisinde yerleşik bir müşterisi arasında arazi tipi güneş enerjisi santrali kurulumu gerçekleştirmek amacıyla arazi bedeli dahil olmak üzere KDV hariç 3,8mn USD tutarında sözleşme imzalanmıştır.

Hektaş Ticaret (HEKTS, Sınırlı Negatif): Şirket tarafından, yapılan yeni yatırımlar ve büyümeye bağlı net işletme sermayesi ihtiyacı kaynaklı oluşan borç tutarını ve bu borcun finansman maliyetini azaltmak için; 8.500mn TL kayıtlı sermaye tavanı içerisinde 2.530mn TL olan çıkarılmış sermayesinin, 5.900mn TL (%233,2) nakden (bedelli) arttırılarak; 8.430mn TL'ye çıkarılmasına karar verilmiştir.

Tekfen Holding (TKFEN, Sınırlı Pozitif): Şirket'in bağlı ortaklığı Tekfen İnşaat ve Tesisat A.Ş'nin Suudi Arabistan'da yürütmekte olduğu Haradh Uydu Kompresör İstasyonları Boru Hatları projesinde muhtelif tarihlerde yapılan tahsilatlara ek olarak, İşveren İdare Saudi Arabian Oil Company'e sözleşme kapsamında yer almayan ek işler kaynaklı, giderleri geçmiş tarihli konsolide mali tablolara tahakkuk ettirilmiş 21mn USD bedelinde tahsilat yapılmaya hak kazandıran fatura kesilmiştir.

Diğer şirket haberleri

Adel Kalemcilik (ADEL): Şirket'in 23,6mn TL olan ödenmiş (çıkarılmış) sermayesinin, 1.450mn TL kayıtlı sermaye tavanı dahilinde ve tamamen iç kaynaklardan karşılanmak suretiyle %1000 oranında olmak üzere 236,3mn TL arttırılarak toplam 259,9 TL'ye çıkarılmasına, beheri 1 TL olarak çıkarılacak bu 236,3mn TL nominal değerli toplam 236.250.000 adet söz konusu payın, bedelsiz olarak Şirket sermayesindeki mevcut payları oranında pay sahiplerine dağıtılmasına karar verilmiştir.

Büyük Şefler (BIGCH): Şirket Haziran ayında İstanbul'da Cevahir AVM Bigchefs, Tepe Nautilus AVM Bigchefs ve Sakarya'da Maşukiye Gate 41 Bigchefs olmak üzere toplamda 3 şube açarak toplam şube sayısını 131'e çıkarmıştır.

Doğu Aras Enerji (ARASE): Şirket'in bağlı ortaklığı Aras Elektrik Perakende Satış Mayıs ve Haziran 2024 dönemi için üç ayrı firmaya toplamda; 1.763.250 MWh'lık enerji satışı yapmıştır. Enerji satışlarının tutarı KDV hariç 3.469mn TL olmuştur.

Ebebek Mağazacılık (EBEBK): Şirket'in mağaza sayısı 249'a ulaşmıştır. Haziran'da Kocaeli'de 1 ve Manisa'da 1 olmak üzere toplam 2 mağaza açılmıştır.

Fenerbahçe (FENER): Fenerbahçe Futbol A Takımının forma göğüs reklamında ve diğer muhtelif mecralarda Otokoç markasının kullanılması konusunda Otokoç Otomotiv ile 2024/2025 sezonu için sözleşme bedeli 243,6mn TL + KDV olmak üzere sözleşme imzalanmıştır. Ayrıca yurt dışı ve yurt içindeki lig ve kupa organizasyonlarından gelen başarı bonusları ile birlikte azami 103,5mn TL + KDV net başarı primi ödenecektir.

İndeks Bilgisayar (INDES): Şirket ile Apple arasında Telco karışık kanal distribütörlüğü konusunda sözleşme imzalanmıştır. Şirket bu gelişmenin olumlu sonuçlanması ile birlikte Apple'ın iPhone markalı ürünlerinin Telco karışık kanal bayilerine yönelik dağıtım programını yönetecek yetkili distribütörü olacaktır. Bu yeni iş birliği ile ilk yıl için 100mn USD satış hedeflenmektedir.

Karel Elektronik (KAREL): Şirket ile bir Kamu Kurumu arasında 11,7mn USD tutarında IP Santral Sistemi satış sözleşmesi imzalanmıştır. Söz konusu sözleşme kapsamında teslimatların 2024-2025 yılları arasında gerçekleştirileceği açıklanmıştır.

Marmaris Altınyunus (MAALT): Şirket'in Divan Talya Oteli'nin yeniden yapım süreci kapsamında, yerel ve global ekonomik konjonktürdeki gelişmeler sonucu artan maliyetler ve güncellenen toplam yatırım öngörüsü dikkate alınarak, yapılmakta olan toplam yatırım için son olarak T.C. Sanayi ve Teknoloji Bakanlığı tarafından yaklaşık 1,2 Milyar TL olarak revize edilen teşvik belgesi, belirli yatırım kalemlerindeki revizyonlar doğrultusunda yaklaşık 2,1 Milyar TL olarak güncellenmiştir.

TAB Gıda (TABGD): Şirket, 2024 yılının ikinci çeyreğinde sistem genelinde 61, yıl başından itibaren ise 106 yeni restoran açarken, 30 Haziran 2024 itibarıyla kendi işlettiği 958 ve franchise'lar tarafından işletilen 752 olmak üzere toplam 1.710 restorana ulaşmıştır.

Kaynak Ziraat Yatırım

Hibya Haber Ajansı